Hast du ein eigenes Unternehmen oder arbeitest als Freelancer:in? Dann musst du in vielen Fällen auch Umsatzsteuer zahlen und regelmäßig eine Umsatzsteuervoranmeldung einreichen. Das klingt kompliziert, ist es aber nicht. In unserer Anleitung zeigen wir dir Schritt für Schritt, wie du deine Voranmeldung bequem über das ELSTER-Portal erledigst. Außerdem erfährst du, welche Alternativen du hast.

m das ELSTER-Portal zu nutzen, brauchst du Zugangsdaten für das Onlineportal. Beantrage sie frühzeitig, da es bis zu zwei Wochen dauern kann, bis du alle Daten parat hast. Die Umsatzsteuervoranmeldung musst du bei einem Umsatz von 2.000 bis 9.000 Euro immer quartalsweise und bei einem Umsatz von über 9.000 Euro immer monatlich abgeben.

Tipp: Alles Wichtige, das es rund um das Thema Umsatzsteuervoranmeldung als Freelancer:in zu wissen gibt, haben wir für dich noch einmal in einem extra Beitrag zusammengefasst.

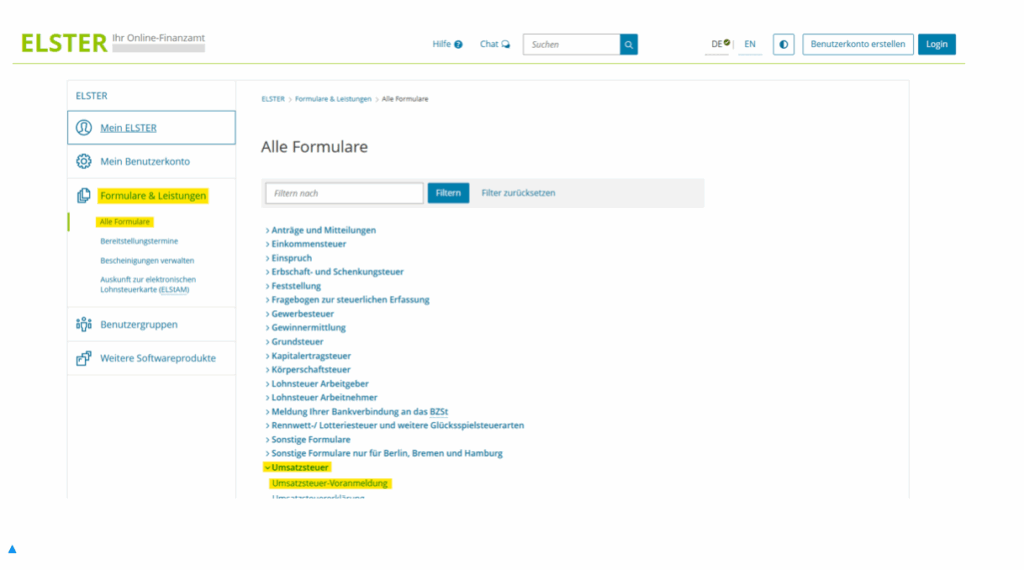

Zuerst meldest du dich mit deiner Zertifikationsdatei und deinem Passwort bei ELSTER an. Klicke dann links in der Sidebar auf „Formulare & Leistungen“ und dann auf „Alle Formulare“. Hier findest du eine Übersicht über verschiedene Formulare. Klicke auf „Umsatzsteuer“ und wähle „Umsatzsteuervoranmeldung“ aus. Alternativ gelangst du auch über diesen Link dorthin.

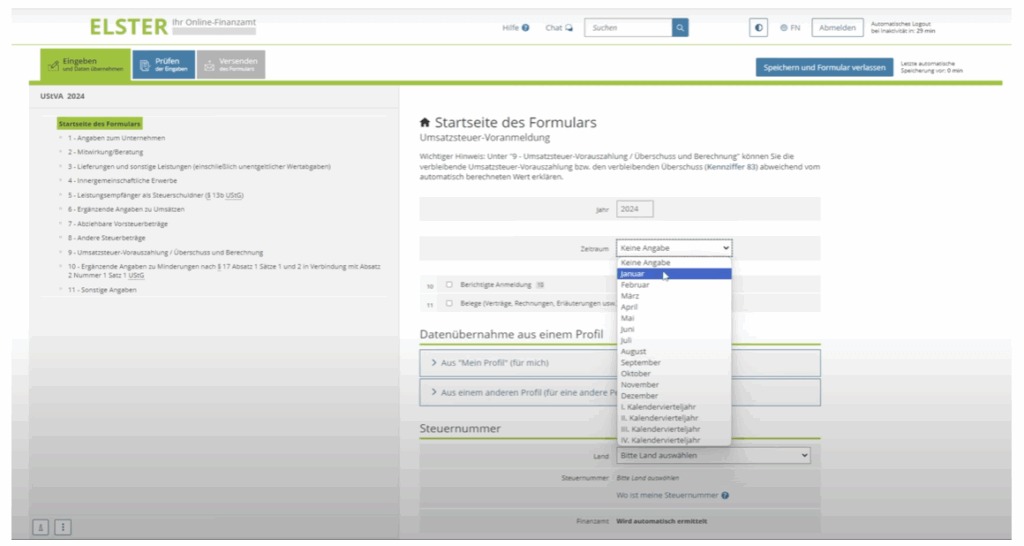

Als erstes gibst du das Jahr an, für welches du eine Umsatzsteuervoranmeldung erstellen willst.

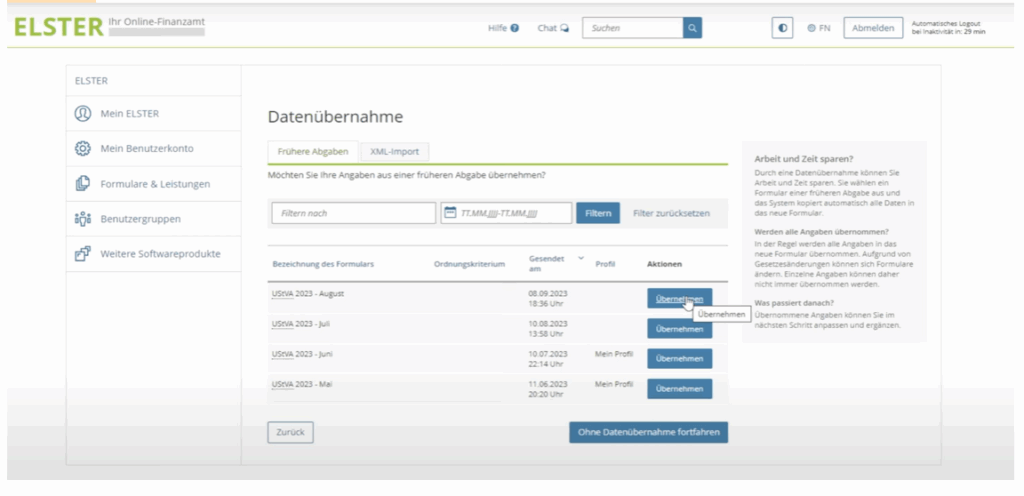

Wenn du in der Vergangenheit bereits eine Umsatzsteuervoranmeldung abgeschickt hast, würde sich jetzt ein Fenster öffnen, in dem du die Daten aus einem vorherigen Zeitraum übernehmen kannst. Das bedeutet, solange sich nicht allzu viel geändert hat, lässt sich durch diese Option viel Zeit sparen.

Als nächstes gibst du den genauen Zeitraum an, für den du die Umsatzsteuervoranmeldung in ELSTER ausfüllen möchtest. Da die Voranmeldung monatlich oder quartalsweise erfolgt wählst du den vergangenen Monat bzw. das vergangene Quartal aus.

Du hast immer bis zum 10. des Folgemonats Zeit. Wenn du deine Umsatzsteuer monatlich meldest, musst du die Erklärung für März spätestens am 10. April beim Finanzamt einreichen. Gibst du deine Voranmeldung vierteljährlich ab, endet die Frist für das zweite Quartal am 10. Juli.

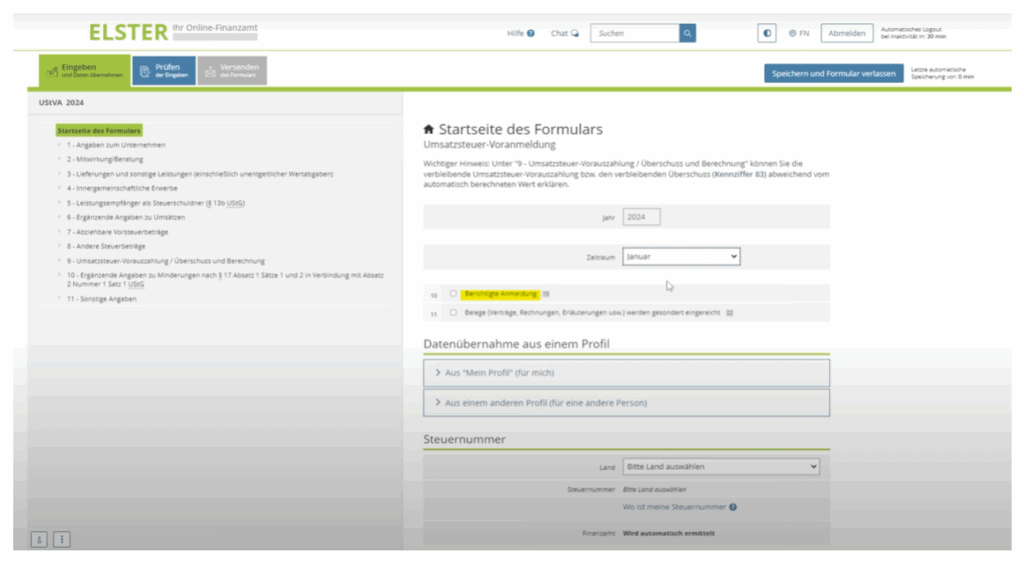

Möchtest du Änderungen zu einer bereits abgegebenen Voranmeldung machen, kannst du das ebenfalls hier tun. Wähle den Monat aus, um den es geht und setze dann ein Kreuz bei Zeile 10 „Berichtigte Anmeldung“, um deine Angaben zu korrigieren.

In Zeile 11 „Belege“ kannst du Belege für den Vorsteuerzeitraum anhängen. Dies ist aber nicht verpflichtend und daher meist nicht notwendig. Lediglich bei sehr großen Beträgen, die ungewöhnlich für dein Unternehmen sind, könntest du Belege direkt mit anführen.

Wenn du ein Profil besitzt, kannst du jetzt bereits gespeicherte Daten aus deinem Profil laden.

Wähle dann dein Bundesland aus, das für deine Umsatzsteuer zuständig ist und gib deine Steuernummer ein. Dadurch kann das Finanzamt die Voranmeldung auch deinem Unternehmen zuordnen.

Wichtig: Hier muss die Steuernummer angegeben werden, nicht die Umsatzsteuer-Identifikationsnummer. Diese brauchst du für Geschäfte im EU-Ausland.

Begib dich nun zur nächsten Seite.

Trage hier alle deine Unternehmensdaten ein. Die Angabe deiner Kontaktdaten ist optional. Allerdings ist es sinnvoll für den Fall, dass es Rückfragen zu deiner Anmeldung gibt. Das lässt sich auf telefonischem Wege meist schneller und einfacher klären. Wenn du alle Felder ausgefüllt hast, geht es weiter zur nächsten Seite.

Dieser Abschnitt ist nur dann relevant, wenn du mit einem Steuerberater oder einer Steuerberaterin zusammenarbeitest. In diesem Fall trägst du hier die entsprechenden Kontaktdaten ein. Ansonsten lässt du den Bereich einfach leer.

Nun trägst du alle steuerpflichtigen Umsätze als Nettobeträge ein. ELSTER berechnet die fällige Umsatzsteuer automatisch. Achte darauf, auf welche Einnahmen du wie viel Umsatzsteuer zahlst und trage Beträge mit 19 Prozent und 7 Prozent in die entsprechenden Felder ein.

Hier trägst du alle deine steuerpflichtigen Umsätze ein. Hast du also ein Produkt verkauft oder eine Dienstleistung erbracht und damit Einnahmen erzielt, auf die du Umsatzsteuer zahlst, gibst du diese hier als Summe an.

Die Zeilen 15 bis 17 sind für Sonderfälle:

Als nächstes folgt ein Abschnitt zu „steuerfreien Umsätzen mit Vorsteuerabzug“. Dieser ist für dich nur relevant, wenn du Geld von Unternehmen aus anderen EU-Mitgliedstaaten eingenommen hast.

Der Abschnitt „Steuerfreie Umsätze ohne Vorsteuerabzug“, ist fürBerufsgruppen, die nicht zur Umsatzsteuer verpflichtet sind. Zu diesen Berufsgruppen gehören zum Beispiel Versicherungsmakler:innen, Vermieter:innen und Hebammen. Alle Berufsgruppen, für die diese Regelung gilt, sind im Umsatzsteuergesetz § 4 Nummer 8 bis 29 nachzulesen.

Dieser Abschnitt betrifft dich nur, wenn du Waren oder Dienstleistungen im EU-Ausland einkaufst. Als erstes kommt ein Feld für steuerfreie innergemeinschaftliche Erwerbe. Hierbei handelt es sich jedoch nur um spezielle Fälle. Beispielsweise um den Handel mit Wertpapieren oder die Lieferung von Organen.

Die meisten Dinge, die du im EU-Ausland kaufst, müssen auch versteuert werden. Anders als bei Einkäufen innerhalb Deutschlands muss nicht der oder die Verkäufer:in die Steuer abführen, sondern du als Empfänger:in. Dazu trägst du die Beträge an dieser Stelle unter „steuerpflichtige innergemeinschaftliche Erwerbe“ beim passenden Steuersatz (19 oder 7 Prozent) ein.

➡️ Umsatzsteuer bei Lieferungen und Leistungen im Drittland: Das musst du als Freelancer beachten

Wenn du Leistungen wie digitale Werbung aus dem EU-Ausland beziehst, musst du die Umsatzsteuer selbst abführen. Hier kommt das Revers Charge Verfahren nach § 13b UstG zu Anwendung.

Hier führst du die Umsatzsteuer anstelle des anderen EU-Unternehmens ab. Diesen Betrag kannst du dir dann aber über die Vorsteuer (siehe abziehbare Vorsteuerbeträge) zurückholen. Für dich ist das also ein Nullsummenspiel. Um die Beträge hier eintragen zu können, musst du eine Rechnung ohne Umsatzsteuer bekommen haben.

Trage die Rechnungsbeträge in das erste Feld in Zeile 29 ein. Dann berechnest du die Umsatzsteuer (meist 19 Prozent) und trägst diese in das linke Feld ein.

Die anderen beiden Zeilen beziehen sich lediglich auf bestimmte Leistungen und sind daher für die meisten Selbstständigen nicht relevant. Möchtest du dich damit näher beschäftigen findest du die Informationen unter § 13b Absatz 2 Nummer 1 bis 12 des UstG.

In Zeile 32 geht es um Dreiecksgeschäfte, die zum Beispiel im E-Commerce vorkommen können. Einfach gesagt, handelt sich um Geschäfte bei denen mindestens drei Unternehmen über denselben Gegenstand Umsatzgeschäfte abschließen. Allerdings gibt es noch mehr Bedingungen und Regelungen, die zu kompliziert sind, um sie hier darzustellen. Am besten holst du dir hierfür professionelle Unterstützung.

In Zeile 34 trägst du nicht steuerbare Leistungen für Kund:innen im EU-Ausland ein. In diesen Fällen muss dein:e Kunde:in die Umsatzsteuer in seinem bzw. ihrem Land abführen. Das ist beispielsweise der Fall, wenn du YouTube Videos veröffentlichst und von Google Werbeeinahmen erhältst. Für dich handelt es sich also um Umsätze, die keinen weiteren Einfluss auf deine Umsatzsteuerlast haben. Das Finanzamt möchte allerdings trotzdem ein Überblick über diese Einnahmen behalten.

Jetzt kommt der erfreuliche Teil. Du kannst Steuern, die du selbst gezahlt hast, zurückfordern. Dafür trägst du die Vorsteuerbeträge in die entsprechenden Felder ein:

💡Wichtig: Hier musst du die Steuern eintragen und nicht wie bisher die Nettoumsätze. Der Steuerbetrag ist auf der Rechnung separat ausgewiesen. In der Regel handelt es sich um 19 %. Wenn du einen Laptop für 1.190 Euro gekauft hast, hättest du also 190 Euro Umsatzsteuer gezahlt.

Dieser Bereich betrifft meist nur Sonderfälle und ist für die meisten Selbstständigen nicht relevant. Du kannst ihn in der Regel überspringen.

Zum Schluss bekommst du eine Zusammenfassung deiner bisherigen Eingaben angezeigt. In Zeile 64 „Umsatzsteuer-Vorauszahlung / Überschuss (Steuer)“ siehst du, wie hoch deine Vorauszahlung ist bzw. ob du vielleicht sogar Geld vom Finanzamt zurückbekommst.

Hierbei handelt es sich ebenfalls um Sonderfälle.

Solltest du im Rahmen deiner Umsatzsteuervorauszahlung Geld vom Finanzamt zurückbekommen, kannst du hier in ELSTER bereits einstellen, ob du dir dieses Geld auszahlen lassen willst oder nicht.

Wenn ja, machst du ein Kreuz in Zeile 78 „Verrechnung des Erstattungsbetrags erwünscht / Erstattungsbetrag ist abgetreten“. Dann bekommst du Umsatzsteuer vom Finanzamt zurück und du kannst dir dieses Geld auf dein Konto auszahlen lassen. Ansonsten wird dieser Betrag am Jahresende mit deiner Umsatzsteuer verrechnet. Hast du dann immer noch zu viel Umsatzsteuer gezahlt, bekommst du dann das Geld zurück.

Für den Fall, dass du deine Umsatzsteuer nicht per Lastschrift zahlen möchtest, setzt du ein Kreuz bei Zeile 80. Soll der Betrag automatisch eingezogen werden, musst du nichts machen.

Als letztes kannst du noch einen Kommentar zu deiner Umsatzsteuervoranmeldung machen, musst du aber nicht. In der Regel lässt du dieses Feld einfach frei.

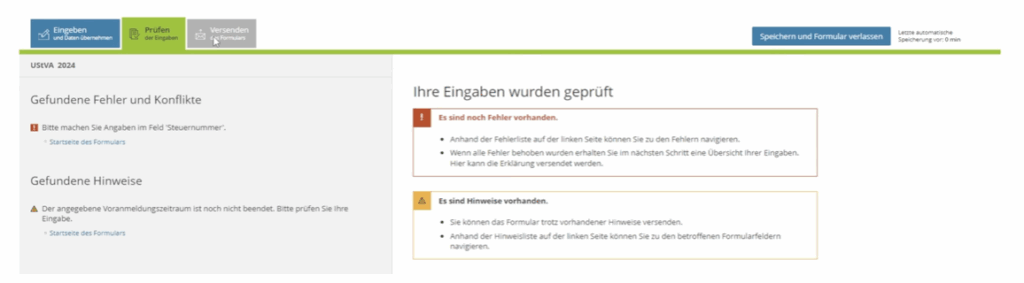

Jetzt kannst du über dem Auswahlmenü und unter dem Elster Logo auf den Reiter „Prüfen“ klicken. Hier prüft das System ob noch etwaige Fehler, wie fehlende Angaben im Dokument gefunden werden können. Nachdem du alles geprüft hast, kannst du neben dem Reiter „Prüfen“ auf „Versenden“ klicken.

Am Ende bekommst du noch eine Versandbestätigung, die du dir abspeichern oder ausdrucken und gut aufbewahren solltest.

Ist dir ELSTER etwas zu kompliziert oder bist du unsicher, ob du die Umsatzsteuervoranmeldung mit ELSTER auch wirklich richtig machst? Dann kannst du alternativ auch eine Steuersoftware wie Accountable nutzen. Das Programm erstellt deine Umsatzsteuervoranmeldung automatisch und in wenigen Minuten! Du musst dafür nur deine Rechnungen und Belege hochladen, alles weitere wird automatisch generiert. Jetzt testen!

Wie du siehst, ist es durchaus möglich die Umsatzsteuervoranmeldung über ELSTER selbst zu machen. Allerdings musst du dich schon etwas mit einigen Punkten des Umsatzsteuergesetzes vertraut machen, wie etwa dem Reverse Charge Verfahren. Ist dir das ganze doch etwas zu kompliziert, brauchst du nicht direkt eine:n Steuerberater:in zu beauftragen. Auch Steuersoftware, wie die von Accountable, füllt über ELSTER die für die Umsatzsteuervoranmeldung notwendigen Formulare für dich aus. So kannst du dich ganz entspannt deinen eigentlichen Projekten widmen.

➡️Hier findest du unseren Step-by-Step-Guide, um mit Accountable deine Umsatzsteuervoranmeldung zu erstellen. So gelingt die Voranmeldung in fehlerfrei!

20 Kapitel knallhart recherchiert und vom Steuerprofi geprüft

Kostenlos herunterladen

Autor - Sophia Merzbach

Sophia ist seit vielen Jahren Teil des Accountable-Teams und verbindet journalistische Genauigkeit mit handfestem Steuerwissen.

Wer ist Sophia ?Danke für dein Feedback!

Hilfreich

Angestellte haben es leicht: Ein kurzer Blick auf die Lohnabrechnung genügt, um festzustellen, wie ...

Mehr erfahrenSteuern absetzen als Selbstständiger – für viele ein leidiges Thema. Ob Chaos bei den Belege...

Mehr erfahrenJeden Monat Geld für Steuern zurücklegen – klingt logisch, oder? Doch viele Selbstständige sind...

Mehr erfahrenBis jetzt alles Top, guter Sapport.

John Niehaus

sehr guter technischer support zum Abo. Steuerfragen hatte ich noch nicht.

Sergej Rothermel

Sehr guter Kundenservice, individuell und verständlich. Ausgezeichnete Fachkompetenz! Besser als jeder Steuerberater hier bei uns. Absolut empfehlenswert!

Birgit Kleinert

Zuerst einmal möchte ich mich ganz herzlich bedanken, für die intensive und professionelle Betreuung meiner Steuerangelegenheit. Bei wirklich all meinen Fragen und es waren nicht wenige, hat Daniela mir geholfen. Besonders hervorheben möchte ich, das man hier auf eine Frage die man bezüglich der Steuer stellt, nicht lange auf seine Antwort warten muss. Accountable, ein "Rund-um-Sorglos-Paket"! Vielen Dank Peter Albuscheit

Peter Albuscheit

Alles super, sehr freundlich und hat mir bei der Lösung meines Problems geholfen.

Alexander Adam

Sehr schnelle und kompetente Rückmeldung.

Frank Meier

immer schnell, zuverlässig, professionell, freundlich, direkt zum punkt.

Alessandro Falcone

gezielt weitergeholfen, dieses ist mir als Kunde sehr wichtig, das Anliegen wurde umgehend an die jeweilige Fachabteilung weiter gegeben. Des Weiteren werden Future Request war genommen und das Produkt mit den Anforderungen mit zu begleiten.

Sebastian Dohse

Schnelle Antwortzeit, kompetente Antworten, freundlicher Umgang, alle meine Probleme wurden gelöst. Kenne ich so nur von meinem eigenen Unternehmen, dass ich vor meiner Selbstständigkeit hatte.

Julia Berlin

Sehr netter Kontakt und sehr professionelle Hilfe. Vielen Dank dafür.

Anonym