Kleinunternehmer-Guide: Alles rund um die Kleinunternehmerregelung

Lesezeit 8 Minuten

Die Kleinunternehmerregelung kann dir den Start in die Selbstständigkeit um einiges erleichtern: Du hast weniger Buchhaltungsaufwand und musst auf deinen Rechnungen keine Umsatzsteuer ausweisen.

In diesem ausführlichen Guide dreht sich deswegen alles um die Kleinunternehmerregelung.

Hier erfährst du unter anderem, was genau die Regelung ist, für wen sie gemacht ist, wie du sie beantragen kannst und welche Steuern du als Kleinunternehmer trotzdem noch zahlen musst.

Inhaltsverzeichnis

- Was ist die Kleinunternehmerregelung?

- Kleinunternehmerregelung und MwSt.: Was ist die Umsatzsteuer?

- Was ist die Grenze für Kleinunternehmer?

- Wann lohnt sich die Kleinunternehmerregelung?

- Für wen lohnt sich die Kleinunternehmerregelung?

- Wann verfällt mein Status als Kleinunternehmer?

- Wie kann ich mich als Kleinunternehmer anmelden?

- Sind Keinunternehmen und Kleingewerbe dasselbe?

- Wie stelle ich Rechnungen als Kleinunternehmer

- Welche Krankenversicherung ist die beste für Kleinunternehmer?

- Welche Steuern müssen Kleinunternehmer zahlen?

- So geht die Steuererklärung für Kleinunternehmer

- Kleinunternehmer und Umsatzsteuer-ID

- Buchhaltung für Kleinunternehmer

- Vorteile und Nachteile der Kleinunternehmerregelung auf einen Blick

Was ist die Kleinunternehmerregelung?

In Deutschland muss grundsätzlich jedes Unternehmen Umsatzsteuer auf seine Produkte oder Dienstleistungen erheben und diese an das Finanzamt abführen. Doch es gibt eine Ausnahme im deutschen Steuerrecht, die dich davon befreit, Umsatzsteuer zu erheben und diese ans Finanzamt abzuführen: die Kleinstunternehmerregelung.

Kleinunternehmen – eine Definition

Das Gabler Wirtschaftslexikon definiert ein Kleinunternehmen folgendermaßen:

Kleinunternehmer sind Unternehmer, deren Umsatz so geringfügig ist, dass das Umsatzsteuergesetz ihnen in wesentlichen Punkten die Erfüllung der umsatzsteuerlichen Pflichten nicht zumuten will.

Als Kleinunternehmen gilt also, wer eine bestimmte Einkommensgrenze nicht überschreitet. Und dieses Kleinunternehmen ist deswegen grundsätzlich von der Erhebung der Umsatzsteuer befreit.

2. Kleinunternehmerregelung und MwSt.: Was ist die Umsatzsteuer?

Die Umsatzsteuer wird in Deutschland prinzipiell auf alle Produkte oder Dienstleistungen erhoben. Die Unternehmen müssen diese Vorsteuer an den Staat zahlen, jedoch spiegelt sich der entsprechende Steuersatz für den Endverbraucher in den Preisen wider. Der Regelsteuersatz liegt bei 19%, für beispielsweise publizistische Erzeugnisse wie Zeitungen und Bücher gibt es allerdings einen ermäßigten Steuersatz von nur 7%.

Als Endverbraucher sehen wir den entsprechenden Zuschlag der Umsatzsteuer beim Kauf von Waren oder Dienstleistungen auf der Rechnung als Mehrwertsteuer aufgeführt, was der umgangssprachliche Begriff für die Umsatzsteuer ist. Dabei gelten unterschiedliche Umsatzsteuersätze.

Du als Selbstständige:r musst also diese Steuer auf deine Preise draufschlagen. Dieses zusätzlich erwirtschaftete Geld musst du dann wiederum regelmäßig in der sogenannten Umsatzsteuer-Voranmeldung an den Staat, bzw. an dein Finanzamt abgeben. Gleichzeitig kannst du dir als Selbstständige:r aber auch die gezahlte Vorsteuer für betriebliche Aufwendungen zurückholen, zum Beispiel für ein Geschäftsessen, arbeitsbedingte Reisen oder den Kauf von Arbeitsmitteln wie Druckerpapier oder auch Computer.

➡️ Musst du als Selbstständige:r Umsatzsteuer zahlen?

💡 Tipp von Accountable: Mit unserer Suchmaschine für Ausgaben kannst du ganz einfach überprüfen, ob du eine Ausgabe von der Steuer absetzen kannst.

3. Was ist die Grenze für Kleinunternehmer?

Diese Grenze liegt für Kleinunternehmer:innen bei 22.000€. Das heißt, machst du im ersten Jahr deiner selbstständigen Tätigkeit nicht mehr als 22.000€ Umsatz und außerdem im Folgejahr nicht mehr als 50.000€, kannst du dich als Kleinunternehmer registrieren. Dabei kommt es stets auf das Einhalten von beiden Grenzen ein, um auch im Folgejahr wieder als Kleinunternehmer zu gelten.

Trifft dies auf dich zu, musst du auf Rechnungen für deine Waren oder Dienstleistungen die Umsatzsteuer nicht zusätzlich angeben. Gleichzeitig kannst du aber als Kleinunternehmer auch nicht die Umsatzsteuer zurückbekommen. Kaufst du also einen neuen Laptop, zahlst du den vollen Preis inklusive Umsatzsteuer.

Hier ein paar Rechenbeispiele:

Beispiel 1

Du hast im ersten Jahr 15.000€ verdient und wirst im zweiten Jahr voraussichtlich 20.000€ verdienen. Somit bleibst du auch im dritten Jahr weiterhin Kleinunternehmer.

Beispiel 2

Du hast im ersten Jahr 20.000€ verdient und wirst im zweiten Jahr voraussichtlich 52.000€ verdienen. Somit bist du ab dem dritten Jahr kein Kleinunternehmer mehr und musst ab dann Umsatzsteuer zahlen.

Beispiel 3

Du hast im ersten Jahr wider Erwarten 25.000€ verdient. Somit greift die Kleinunternehmerregelung zwar für das erste Jahr, du musst jedoch automatisch ab dem zweiten Jahr Umsatzsteuer zahlen.

Beispiel 4

Du hast im ersten Jahr 20.000€ verdient und wirst im zweiten Jahr voraussichtlich 30.000€ verdienen. Somit bist du ab dem dritten Jahr ebenfalls kein Kleinunternehmer mehr und musst ab dann die Umsatzsteuer abführen.

➡️ Die genauen Einzelheiten zu den Grenzen für Kleinunternehmen findest du hier.

4. Wann lohnt sich die Kleinunternehmerregelung?

Die Inanspruchnahme der Kleinstunternehmerregelung lohnt sich tatsächlich nicht für jeden, aber es gibt konkrete Gründe, die für die Kleinunternehmerregelung sprechen:

Deine Kundschaft besteht überwiegend aus Privatpersonen

Wenn du nicht von der Kleinstunternehmerregelung Gebrauch machst, musst du den entsprechenden Umsatzsteuersatz auf deine Preise draufschlagen. Für Unternehmenskunden ist das nicht weiter schlimm, denn wenn sie umsatzsteuerpflichtig sind, können sie sich die an dich gezahlte Umsatzsteuer vom Finanzamt zurückholen.

Privatkunden hingegen müssen den durch die Umsatzsteuer höheren Preis aus eigener Tasche zahlen. Damit bist du teurer für sie und läufst Gefahr, dass sie die Zusammenarbeit mit einem Kleinunternehmer mit niedrigeren Nettopreisen bevorzugen.

Wenn du also zu einem Großteil mit Privatpersonen zusammenarbeitest, kannst du günstigere Preise ausweisen und machst dich dadurch attraktiver. In diesem Fall lohnt sich die Anwendung der Kleinstunternehmerregelung.

Du möchtest weniger buchhalterischen Aufwand haben

Wer Umsatzsteuer ausweist, muss nicht nur am Ende des Jahres eine Umsatzsteuererklärung einreichen, sondern auch regelmäßig Umsatzsteuer-Voranmeldungen beim Finanzamt abgeben.

Dieser zusätzliche buchhalterische Aufwand kann einiges an Zeit kosten und ist gerade für Freiberufler zu Beginn ihrer Karriere oft ein großes Hindernis.

Das ersparst du dir durch die Inanspruchnahme der Kleinunternehmerregelung. Die Umsatzsteuer-Jahreserklärung musst du allerdings auch als Kleinunternehmer mit deiner Einkommensteuererklärung einreichen.

Du hast keine großen Ausgaben für deine Selbstständigkeit

Wenn du Umsatzsteuer ausweist, kannst du dir auch die gezahlte Umsatzsteuer für betriebliche Ausgaben zurückholen. Wenn du aber für deine Arbeit nur wenige oder sogar gar keine Ausgaben hast, kann sich die Kleinunternehmerregelung für dich trotzdem lohnen. Denn wenn du keine Anschaffungen hast, entsteht dir auch kein finanzieller Nachteil durch die Inanspruchnahme der Kleinstunternehmerregelung.

5. Für wen lohnt sich die Kleinunternehmerregelung?

6. Wann verfällt mein Status als Kleinunternehmer?

Es kann vorkommen, dass du in einem Jahr mehr Umsatz machst, als geplant. Wenn du die Grenze für die Kleinunternehmerregelung überschritten hast, wechselst du automatisch in die sogenannte Regelbesteuerung. Das heißt, dass du fortan Umsatzsteuer ausweisen musst.

Wann das der Fall ist, hängt allerdings von dem Zeitpunkt ab, an dem du die Kleinunternehmerregelung überschritten hast. Kommt es dazu nämlich im ersten Jahr deiner Selbstständigkeit, behältst du für diesen Zeitraum trotzdem noch den Status als Kleinunternehmer und wechselst erst ab dem zweiten Jahr in die Regelbesteuerung.

Der Wechsel vom Kleinunternehmer zur Regelbesteuerung kann aber auch freiwillig passieren, ohne, dass du die Umsatzgrenzen dafür überschreitest. Dafür musst du nicht mal einen Antrag stellen: Es reicht, wenn du die Umsatzsteuer ausweist und ans Finanzamt abführst. Das gilt nämlich bereits als offizieller Verzicht auf die Kleinunternehmerregelung.

➡️ Mehr über den Wechsel von Kleinunternehmerregelung zur Regelbesteuerung erfährst du hier.

7. Wie kann ich mich als Kleinunternehmer anmelden?

Die Anmeldung als Kleinunternehmer:in erfolgt parallel zur Anmeldung deiner Freiberuflichkeit oder Gründung deines Unternehmens, denn Kleinunternehmer:innen können auch in Form eines Gewerbes tätig sein.

Die konkrete Anmeldung als Kleinunternehmer:in erfolgt über den Fragebogen zur steuerlichen Erfassung. In dem Formular musst du lediglich ein Kreuz an der entsprechenden Stelle setzen, um dich als Kleinunternehmer anzumelden.

Wenn du dich erst nach deiner steuerlichen Registrierung für die Inanspruchnahme der Kleinunternehmerregelung entscheidest, ist das aber auch kein Problem. In diesem Fall musst du dich einfach mit dem für dich zuständigen Finanzamt in Verbindung setzen und die Kleinunternehmerregelung anmelden.

➡️Hier findest du unsere vollständige Anleitung zum Ausfüllen des Fragebogens zur steuerlichen Erfassung

8. Sind Kleinunternehmen und Kleingewerbe dasselbe?

Auch wenn beide Begriff auf den ersten Blick austauschbar sein mögen, so handelt es sich doch dabei um zwei verschiedene Konzepte. Daher ist auch möglich, dass du gleichzeitig Kleinunternehmer:in bist und ein Kleingewerbe führst.

Während die Einstufung als „Kleinunternehmer:innen“ aus steuerlicher Perspektive erfolgt, handelt es sich bei dem „Kleingewerbe“ um einen Begriff aus dem Handelsgesetzbuch. In diese Kategorie fallen nämlich alle Gewerbebetriebe, die wegen ihrer geringen Größe nicht ins Handelsregister eingetragen werden. Daher sind sie auch nicht zur Bilanzierung und zur doppelten Buchführung verpflichtet.

Auf EU-Ebene gibt es noch den Begriff des „Kleinstunternehmen“. Dieser kommt in verschiedenen Förderprogrammen zur Anwendung und umfasst Betriebe mit weniger als 10 Mitarbeitenden und einem Jahresumsatz von nicht mehr als 2 Millionen Euro. Die deutschen Finanzämter verwenden diesen Begriff aber nicht.

➡️Kleingewerbe vs. Kleinunternehmer: Was ist der Unterschied?

9. Wie stelle ich Rechnungen als Kleinunternehmer?

Auch Kleinunternehmer müssen Rechnungen stellen, um für ihre Dienste bezahlt zu werden. Dabei gibt es jedoch einen klaren Unterschied zwischen Rechnungen von Kleinunternehmer:innen und Rechnungen von umsatzsteuerpflichtigen Unternehmen. Letztere weisen nämlich zusätzlich zu der Gesamtsumme der Rechnung auch noch den entsprechenden Umsatzsteuersatz aus. Das fällt auf Rechnungen von Kleinunternehmer:innen weg.

Dafür musst du allerdings einen Grund nennen. Du musst also auf die Inanspruchnahme der Kleinunternehmerregelung auf deiner Rechnung hinweisen. Dafür reicht in der Regel der folgende Satz:

„Gemäß § 19 UStG wird keine Umsatzsteuer berechnet.“

Vorlage für Rechnungen von Kleinunternehmer

Mit unserer App kannst du einfache Vorlagen für deine Rechnung als Kleinunternehmer:in nutzen und dir somit einiges an Zeit sparen. Hier geht’s direkt zur Rechnungsstellung mit Accountable.

➡️ Was sonst noch alles auf einer Rechnung für Kleinunternehmer stehen sollte, verraten wir dir in diesem Artikel.

10. Welche Krankenversicherung ist die beste für Kleinunternehmer?

Als Kleinunternehmer:in hast du bei der Krankenversicherung die Auswahl zwischen der gesetzlichen und der privaten Krankenversicherung. Welchen Krankenversicherungsbeitrag Kleinunternehmer:innen zahlen müssen, hängt dabei von ihrem Einkommen ab.

Außerdem gilt, wenn du dich nebenberuflich, also neben deinem Job als Angestellte:r, als Kleinunternehmer:in selbstständig machst, bist du weiterhin über deinen Hauptjob versichert.

Ob eine private oder gesetzliche Krankenkasse besser zu dir und deinem Kleingewerbe passt, hängt stark von deiner individuellen Lebenssituation ab.

Eine beliebte Krankenkasse für Kleinunternehmer:innen ist die Künstlersozialkasse, auch KSK genannt. Die KSK übernimmt für ihre Mitglieder nämlich die Hälfte der Zahlung zu Kranken-, Renten- und Pflegeversicherung, also genau den Betrag, den für Angestellte der oder die Arbeitgeber:in an die entsprechende Krankenkasse abführt. Mitglied in der KSK werden dürfen aber nur Selbstständige, die künstlerisch oder publizistisch tätig sind.

➡️ Mehr über die Künstlersozialkasse erfährst du hier.

11. Welche Steuern müssen Kleinunternehmer zahlen?

Auch Kleinunternehmer müssen Steuern zahlen. Denn die Kleinunternehmerregelung befreit dich nicht grundsätzlich von der Steuer, sondern nur von der Zahlung der Umsatzsteuer. Somit musst du auch als Kleinunternehmer:in Einkommensteuer zahlen und einmal im Jahr eine Einkommensteuererklärung mit der Umsatzsteuer-Jahreserklärung abgeben.

Wenn du jedoch mit deinen gesamten Tätigkeiten unter dem Grundfreibetrag geblieben bist, musst du als Kleinunternehmer keine Steuern zahlen. Der Freibetrag liegt 2023 bei 10.908 Euro, 2024 sind es 11.604 Euro. Beachte aber, dass du grundsätzlich immer die Steuererklärung einreichen musst, auch wenn du evtl. nichts zahlen musst.

Andere Steuern, die eventuell für dich als Kleinunternehmer:in ebenfalls relevant sind, sind die Gewerbesteuer sowie die Lohnsteuer.

Wenn du Gewerbetreibende:r bist, musst du generell auch eine Gewerbesteuer einreichen, unabhängig davon, ob du Kleinunternehmer bist oder nicht.

Falls du Angestellte in deinem Kleinunternehmen hast, ist darüber hinaus auch die Lohnsteuer zu zahlen.

➡️Hier findest du nochmal alle Steuern für Kleinunternehmer:innen aufgelistet.

12. So geht die Steuererklärung für Kleinunternehmer

Als Kleinunternehmer:in musst du deine Steuererklärung gründlich vorbereiten und sie an dein zuständiges Finanzamt schicken.

Dabei hast du es zwar etwas leichter als umsatzsteuerpflichtige Selbstständige, die Angaben in der Einkommensteuererklärung sind aber im Grunde für alle Selbstständige gleich. Du kannst also wie jede:r andere auch z.B. Beiträge zur Krankenversicherung zu einem gewissen Teil von deinem Einkommen abziehen.

💡Mit einer Steuersoftware wie Accountable, die auf Selbstständige spezialisiert ist, geht die Steuererklärung ohne viel Stress und Steuerwissen.

➡️ Was genau du in der Steuererklärung für Kleinunternehmer beachten musst, erfährst du hier.

13. Kleinunternehmer und Umsatzsteuer-ID

Wie eingangs bereits erklärt, befreit dich die Kleinunternehmerregelung von der Zahlung der Umsatzsteuer ans Finanzamt. Kleinunternehmer:innen müssen also weder Umsatzsteuer ans Finanzamt abführen noch die Umsatzsteuer-Voranmeldung abgeben.

Du kannst allerdings als Kleinunternehmer durchaus eine Umsatzsteuer-ID haben. Diese dient zur eindeutigen Kennzeichnung eines Unternehmens innerhalb der Europäischen Union und kann sowohl bei der Neugründung als auch im Nachhinein beim Bundesministerium der Finanzen beantragt werden.

Als Kleinunternehmer:in bist du zwar nicht verpflichtet, eine Umsatzsteuer-ID zu haben, kannst dir aber trotzdem freiwillig eine Umsatzsteuer-ID zuweisen lassen.

➡️Einen umfangreichen Guide rund um das Thema Umsatzsteuer für Freiberufler findest du hier.

14. Buchhaltung für Kleinunternehmer

Auch für Kleinunternehmer:innen ist Buchhaltung ein wichtiges Thema. Denn obwohl du nicht regelmäßig eine Umsatzsteuer-Voranmeldung einreichen musst, solltest du deine Finanzen stets im Blick haben und wichtige Belege aufheben. Deswegen solltest du als Kleinunternehmer:in deine Buchführung nicht vernachlässigen.

Da Buchhaltung für Kleinunternehmen jedoch durchaus Zeit und Aufwand kosten kann, lohnt es sich gerade am Anfang, kostenlose Tools und Softwares zur Buchhaltung zur Hilfe zu holen.

Accountable ist so eine kostenlose Buchhaltungssoftware für Kleinunternehmer. Du kannst damit ganz einfach Rechnungen erstellen sowie Belege per App einscannen und so deine Buchhaltung als Kleingewerbe digitalisieren. Auch deine Einkommensteuererklärung kannst du damit erstellen und direkt ans Finanzamt übermitteln.

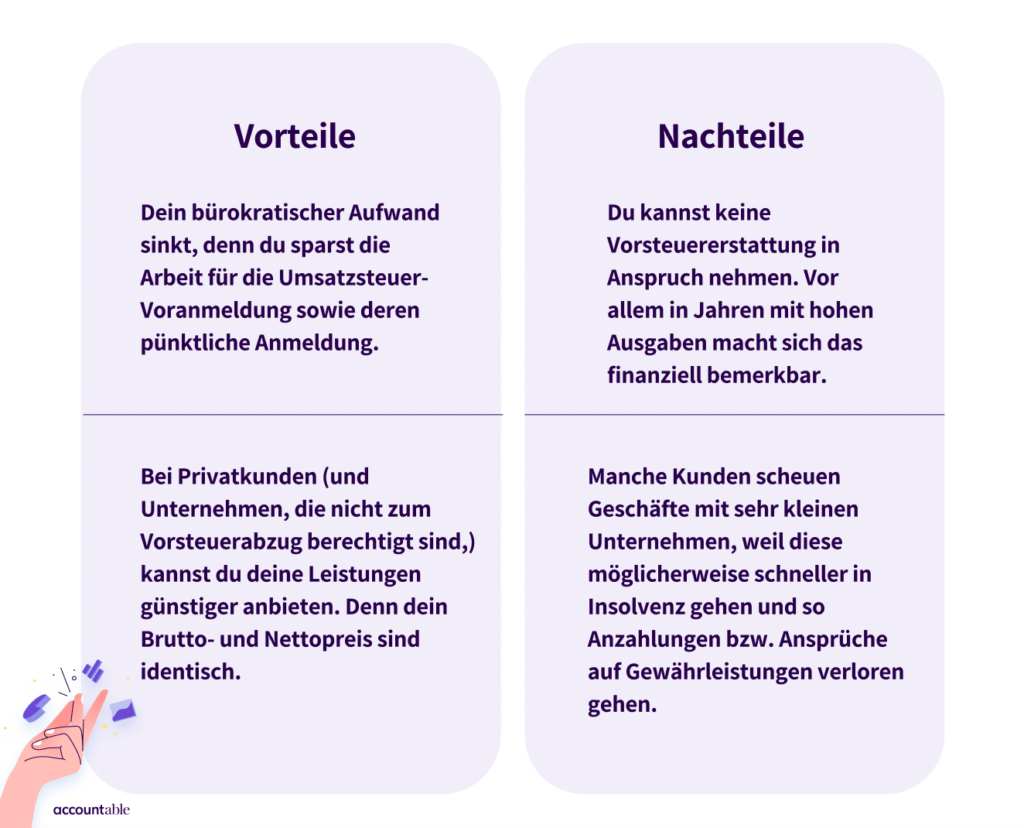

15. Vorteile und Nachteile der Kleinunternehmerregelung auf einen Blick

Die Anwendung der Kleinunternehmerregelung bietet dir verschiedene Vor- und Nachteile, die du gegeneinander abwägen solltest:

Vorteile:

- Dein bürokratischer Aufwand sinkt, denn du sparst die Arbeit für die Umsatzsteuer-Voranmeldung sowie die pünktliche Anmeldung.

- Bei Privatkund:innen (und Unternehmen, die nicht zum Vorsteuerabzug berechtigt sind,) kannst du deine Leistungen günstiger anbieten. Denn dein Brutto- und Nettopreis sind identisch.

Nachteile:

- Du kannst keine Vorsteuererstattung in Anspruch nehmen. Vor allem in Jahren mit hohen Ausgaben macht sich das finanziell bemerkbar.

- Manche Kund:innen scheuen Geschäfte mit sehr kleinen Unternehmen, weil diese möglicherweise schneller in Insolvenz gehen und so Anzahlungen bzw. Ansprüche auf Gewährleistungen verloren gehen.

💡Accountable ist die Steuerlösung für Selbstständige. Lade dir die kostenlose App herunter oder erstelle dir direkt online einen Account. So hast du von Anfang an deine Buchhaltung und Steuerpflichten im Griff. Unser Team hilft dir zudem jederzeit persönlich im Chat!

Hast du gefunden, was du gesucht hast?

Das freut uns!

Bleib auf dem Laufenden! Trag’ deine E-Mail ein und wir updaten dich mit neuesten Tipps oder wenn sich die Steuergesetze ändern.

Das tut uns leid

Warum hat dir der Artikel nicht weitergeholfen?

Vielen Dank für deine Antwort 💜

Wir freuen uns über dein Feedback und werden unsere Artikel verbessern.