Mit der Anlage FW kannst du bestimmte Steuervorteile fürs Wohneigentum beantragen. Das betrifft Wohnungen oder Häuser, die du selbst bewohnst oder unentgeltlich Angehörigen überlässt. Auch wenn das Formular heute nur noch wenige Eigentümer:innen betrifft, gibt es noch Situationen, in denen es wichtig ist - zum Beispiel bei Denkmalschutzmaßnahmen oder bei älteren Förderfällen.

In dieser Anleitung erfährst du, wann die Anlage heute noch gebraucht wird und wie du die Zeilen zum Beispiel in ELSTER richtig einträgst.

Die Anlage FW steht für „Förderung des Wohneigentums“. Sie richtet sich an Eigentümer:innen oder Miteigentümer:innen von Wohnungen in Deutschland, die ihr Objekt selbst nutzen oder es kostenfrei an Familienmitglieder weitergeben. Und mit der Anlage FW kannst du unter bestimmten Umständen einige steuerliche Vorteile geltend machen.

Früher nutzten Käufer:innen die Anlage FW nach einem Hauskauf zur steuerlichen Förderung. Heutzutage hat die Anlage FW in der Praxis vor allem in zwei Fällen Bedeutung:

Zusätzlich gibt es noch die Kinderermäßigung nach § 34f EStG: Sie bringt einen Steuerbonus, wenn Kinder im Haushalt leben und Kindergeld oder Kinderfreibetrag gezahlt wird.

💡 Kurz gesagt: Für die meisten Eigentümer:innen spielt die Anlage FW keine Rolle mehr. Relevant ist sie nur noch bei Denkmalschutz, Sanierungsgebieten oder alten Förderfällen.

➡️ Beachte auch unsere große Übersicht: Die wichtigsten Anlagen zur Einkommensteuererklärung

Bevor du die Anlage FW ausfüllst, solltest du prüfen, ob du die Grundvoraussetzungen erfüllst. Denn nicht jede:r Eigentümer:in kann mit dem Formular Steuervorteile geltend machen.

Welche Voraussetzungen musst du erfüllen?

Welche Nachweise brauchst du?

💡 Tipp: Sammle alle Unterlagen frühzeitig und scanne sie ein. Über ELSTER kannst du die Bescheinigungen direkt hochladen oder per Post nachreichen.

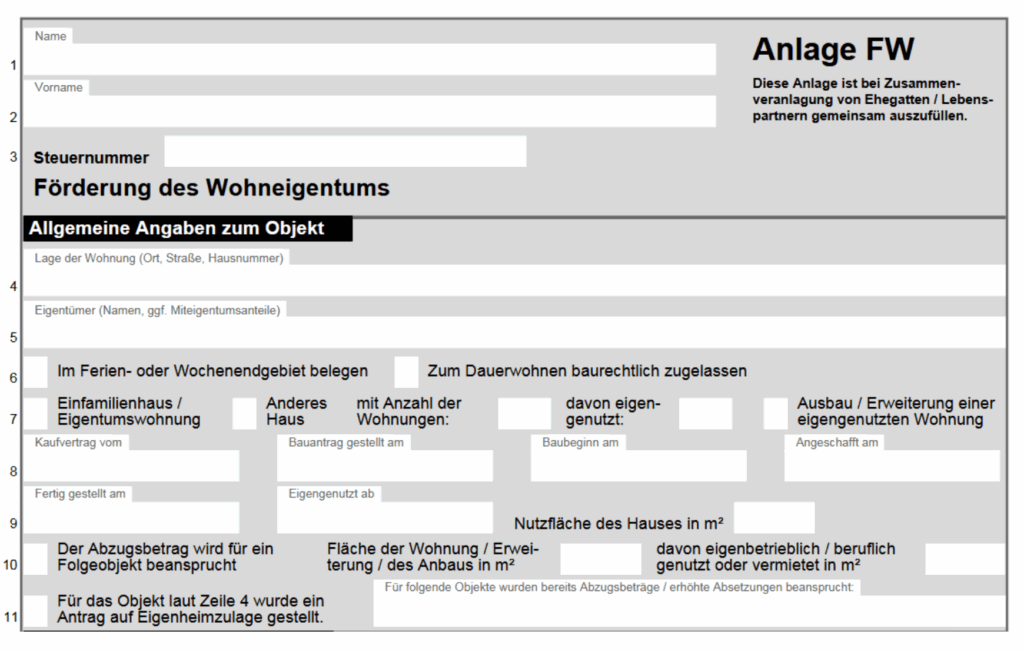

Das Formular besteht aus mehreren Abschnitten, die sich an den einzelnen Zeilen orientieren. So weißt du genau, was wo einzutragen ist.

Zeilen 1–3: Grundangaben

Zeilen 4–5: Objekt & Eigentum

💡 Tipp: Führe eine einfache Kostenliste mit Datum, Rechnungsnummer und Zuschüssen – so kannst du sie in ELSTER schnell übertragen.

Zeilen 6–7: Zeitliche Angaben

Zeilen 8–9: Anschaffung oder Fertigstellung

Zeilen 10–11: Objektbeschränkung

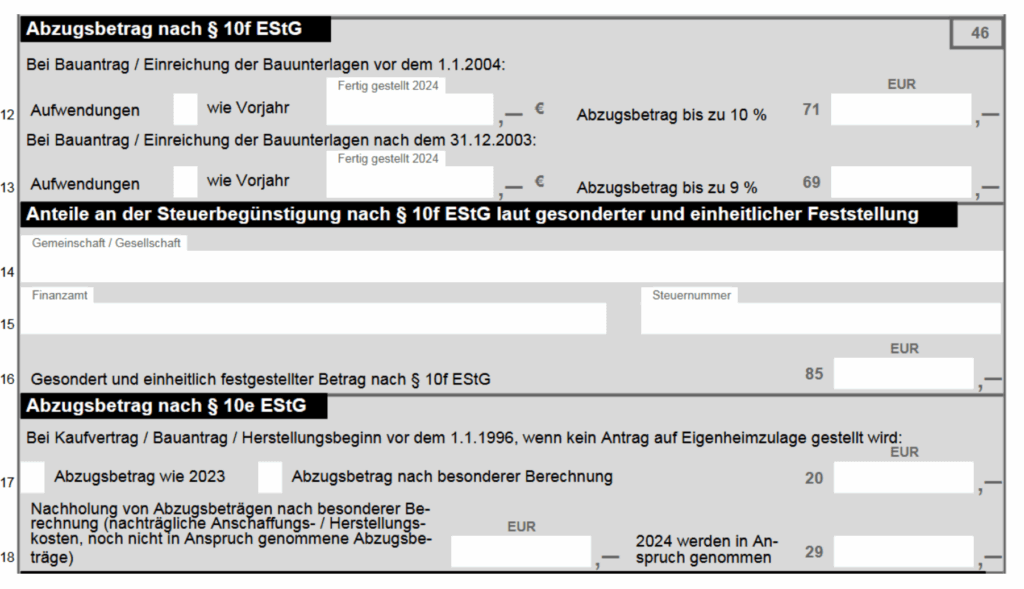

Zeilen 12–13: Steuervergünstigung nach § 10f EStG (Sanierung & Denkmalschutz)

💡 Beispiel: Du lässt die Fassade eines denkmalgeschützten Hauses für 30.000 € sanieren. Mit Bescheinigung kannst du die Kosten über § 10f absetzen.

Zeilen 14–16: Anteile an Steuervergünstigungen

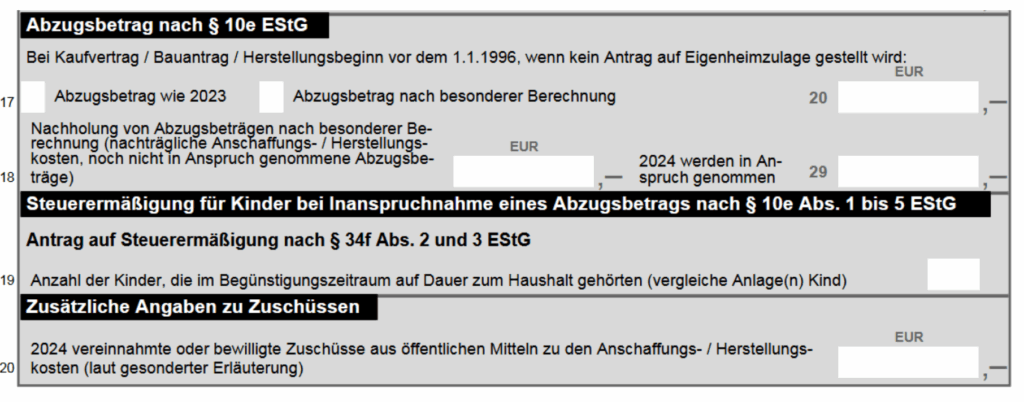

Zeilen 17–18: Steuervergünstigung nach § 10e EStG (Alt-Förderung)

💡 Hinweis: Diese Regelung ist seit Jahrzehnten ausgelaufen und betrifft heute nur noch sehr seltene Alt-Fälle. Für die allermeisten Steuerpflichtigen ist § 10e EStG nicht mehr relevant.

Zeile 19: Steuerermäßigung für Kinder (§ 34f EStG)

💡 Hinweis: Diese Kinderermäßigung nach § 34f ist nicht zu verwechseln mit dem später eingeführten KfW-Baukindergeld (2018–2021). Es handelt sich um eine eigenständige steuerliche Regelung, die nur im Zusammenhang mit den alten Eigenheimförderungen gilt – und damit heute fast nur noch in Ausnahmefällen relevant ist.

Zeile 20: Zuschüsse aus öffentlichen Mitteln

Damit du dir besser vorstellen kannst, wie die Anlage FW in der Praxis genutzt wird, hier einige typische Szenarien:

💡 Praxis-Hinweis: Für die meisten heutigen Eigentümer:innen kommt nur noch der erste oder zweite Fall infrage – also Sanierungs- und Denkmalschutzmaßnahmen nach § 10f EStG. Die anderen Beispiele betreffen fast ausschließlich Alt-Fälle.

Beim Ausfüllen der Anlage FW gibt es einige Stolperfallen, die immer wieder vorkommen. Mit diesen Hinweisen kannst du sie umgehen:

„In der Praxis sehe ich oft, dass Eigentümer:innen ihre Sanierungskosten zwar in der Anlage FW eintragen, aber die notwendige Bescheinigung der Gemeinde oder Denkmalschutzbehörde vergessen. Ohne dieses Dokument wird der Steuerabzug nicht anerkannt – und das Finanzamt streicht die Vergünstigung komplett. Deshalb mein Tipp: Kümmere dich um die Bescheinigung, bevor du die Steuererklärung abgibst.“

Robert Jödicke - Steuerexperte und Autor

Die Anlage FW kannst du wie alle Steuerformulare direkt im ELSTER-Portal ausfüllen. Die Eingabefelder findest du normalerweise im Bereich Einkommensteuererklärung → Weitere Anlagen → Anlage FW.

💡 Tipp: Lade deine Bescheinigungen gleich mit hoch (z. B. Sanierungs- oder Denkmalschutzbescheinigung). So vermeidest du, dass das Finanzamt deine Angaben später nachfordert.

Außerdem prüft ELSTER beim Absenden deine Eingaben auf Plausibilität. Wenn dir ein Feld fehlt oder Zahlen nicht zusammenpassen, bekommst du direkt einen Hinweis – nutze das, um Fehler sofort zu korrigieren.

Die Anlage FW ist längst kein Standardformular mehr. Für die meisten Eigentümer:innen spielt sie keine Rolle. Relevant wird sie nur noch, wenn du:

Zusätzlich kannst du in Einzelfällen die Kinderermäßigung nach § 34f EStG nutzen.

💡 Tipp: Wenn keiner dieser Fälle auf dich zutrifft, musst du die Anlage FW nicht abgeben. Falls doch, achte auf die richtigen Nachweise und trage alles vollständig in ELSTER ein – dann lassen sich die steuerlichen Vorteile unkompliziert nutzen.

Wann muss ich die Anlage FW ausfüllen?

Die Anlage FW ist nur dann erforderlich, wenn du steuerliche Vergünstigungen nach § 10f EStG für Sanierungs- oder Denkmalschutzmaßnahmen geltend machen möchtest oder wenn bei dir noch ein seltener Alt-Fall nach § 10e EStG besteht. Für die meisten Eigentümer:innen ist das Formular inzwischen nicht mehr relevant.

Brauche ich die Anlage FW bei Miteigentum?

Auch wenn dir die Immobilie gemeinsam mit deiner Partnerin oder deinem Partner gehört, reicht es aus, eine einzige Anlage FW für beide einzureichen.

Welche Kosten kann ich eintragen?

Im Wesentlichen kommen drei Arten von Kosten in Betracht: Aufwendungen für Sanierungen oder Modernisierungen in einem förmlich festgelegten Sanierungs- oder Entwicklungsgebiet, Restaurierungs- und Erhaltungsmaßnahmen an einem denkmalgeschützten Gebäude sowie – nur in Alt-Fällen – Anschaffungs- oder Herstellungskosten nach § 10e EStG.

Welche Nachweise verlangt das Finanzamt?

Ohne die passenden Bescheinigungen erkennt das Finanzamt die Steuervergünstigung nicht an. Für Sanierungsmaßnahmen benötigst du eine Bestätigung der Gemeinde, bei Baudenkmälern eine Denkmalschutzbescheinigung.

Wie funktioniert die Kinderermäßigung?

Hast du Anspruch nach § 10e, kannst du zusätzlich eine Steuerermäßigung von 512 Euro pro Kind geltend machen. Voraussetzung ist, dass das Kind in deinem Haushalt lebt und du Kindergeld oder einen Kinderfreibetrag erhältst.

Ist die Kinderermäßigung das KfW-Baukindergeld?

Nein. Die Steuerermäßigung nach § 34f EStG ist eine alte steuerliche Regelung und darf nicht mit dem KfW-Baukindergeld verwechselt werden, das ein Förderprogramm der KfW-Bank von 2018 bis 2021 war.

Kann ich Beträge aus Vorjahren nachholen?

Das ist möglich, wenn dir nachträgliche Herstellungskosten entstanden sind oder du frühere Abzugsbeträge nicht vollständig ausschöpfen konntest. Allerdings geht das nur innerhalb des ursprünglichen Förderzeitraums.

20 Kapitel knallhart recherchiert und vom Steuerprofi geprüft

Kostenlos herunterladen

Autor - Tino Keller

Tino Keller ist der Mitbegründer von Accountable und möchte damit Steuern und Finanzen für Selbstständige revolutionieren.

Wer ist Tino ?Danke für dein Feedback!

Hilfreich

Angestellte haben es leicht: Ein kurzer Blick auf die Lohnabrechnung genügt, um festzustellen, wie ...

Mehr erfahrenSteuern absetzen als Selbstständiger – für viele ein leidiges Thema. Ob Chaos bei den Belege...

Mehr erfahrenJeden Monat Geld für Steuern zurücklegen – klingt logisch, oder? Doch viele Selbstständige sind...

Mehr erfahrenSuper schnelle Antworten und direkte Umsetzung um mein Problem zu beheben obwohl es um einen Drittanbieter ging.

Maya Endrizzi

Great supportive team to work with

Tamanna Islam

Top App und super Betreuung

Valeriu Sorin Florea

Schnelle Antwort gerade für Einsteigerin in die Selbständigkeit sehr hilfreich

Doris Liedtke

Hilfreich und schnell beantwortet und guter Rat zu geben

Fadi Ahmad

Ich finde es übersichtlich und echt einfach zu verstehen. Euer Team ist immer freundlich und ziemlich schnell im Antworten was ich großartig finde !

Dominik Brockbals

Meine Anfragen wurden umgehend und zu meiner vollsten Zufriedenheit beantwortet.

Alexander Popov

Einfach, übersichtlich und schönes Design. Hervorragend zum Rechnung schreiben.

Anonym

Everything was great, I like how the services are growing.

Rodrigo Wahl

Ich finde das Team sehr nett, kompetent. Es ist einfach alles Super. Es gibt zwar eine billigere Buchhaltungssoftware, aber hier hat man halt die Steuer Coaches und das ist ein sehr großer Pluspunkt. Wissen ist mega wertvoll und eine sehr gute Beratung sehr selten.

Jan Seydel