Gewinnermittlung für selbstständige Freiberufler

Lesezeit 4 Minuten

Die Gewinnermittlung dient zur Feststellung des Gewinns, der nach Abzug betriebsrelevanter Kosten bleibt. Du stellst somit in einem bestimmten Zeitraum deine Einkünfte und Ausgaben gegenüber. Freiberufler:innen können hierzu in der Regel die vereinfachte Buchhaltung in Form der Einnahmen-Überschuss-Rechnung (EÜR) nutzen.

Wer eine bestimmte Umsatz- und Gewinngrenze überschreitet, wird wiederum bilanzierungspflichtig. Wir erklären, wie die Gewinnermittlung für Freiberufler:innen als Selbständige funktioniert!

Wie wird Gewinnermittlung für Freiberufler definiert?

Der Erfolg als Freiberufler:in hängt nicht nur von deinem Umsatz, sondern vor allem von deinem Gewinn aus freiberuflicher Tätigkeit in Brutto und Netto ab. Um deinen Gewinn korrekt zu ermitteln, solltest du die steuerrechtliche Definition von Gewinn kennen. Gewinn gilt in diesem Zusammenhang als der Betrag, der nach Abzug aller wichtigen Betriebsausgaben in Netto übrigbleibt. Du kannst dich hierzu an folgender Formel orientieren:

Gewinn = (betriebsrelevante Einnahmen) – (betriebsrelevante Ausgaben)

Was bedeutet Gewinnermittlung?

Freiberufler:innen genießen den Vorteil einer vereinfachten Buchführung. Das bedeutet, dass du gemäß §§ 4 Absatz 3 des Einkommenssteuergesetzes (EStG) nicht der Bilanzierungspflicht unterliegst. Du musst zur Gewinnermittlung somit keine Bücher führen und keine regelmäßigen Abschlüsse machen. Der aufwändige Jahresabschluss aus Bilanz und Gewinn-und-Verlustrechnung für Freiberufler:innen bleibt dir erspart. Das gilt zumindest, solang dein Jahresumsatz unter 600.000 Euro und dein Jahresgewinn unter 60.000 Euro liegt.

Ein weiterer Vorteil an vereinfachter Buchführung: Die Gewinnermittlung erfolgt ohne Betriebsvermögensvergleich. Kosten und Umsätze sowie Einkünfte und Betriebsausgaben werden lediglich nach dem Zufluss-Abfluss-Prinzip gegenübergestellt. Kaufst du Büroausstattung im Dezember und zahlst diese im Januar, so ist für die Betriebsausgabe nicht der Kauf, sondern die Rechnungszahlung entscheidend.

Methoden zur Gewinnermittlung im Überblick

Wie bereits angedeutet, bieten sich für Freiberufler:innen zwei Arten der Gewinnermittlung an:

- Einnahmen-Überschuss-Rechnung (EÜR)

- Bilanzierung

Die meisten Freiberufler:innen entscheiden sich für die EÜR, sofern sie nicht einer Bilanzierungspflicht unterliegen. Unter bestimmten Umständen bietet sich jedoch auch eine freiwillige Bilanzierung an, um einen besseren Überblick über Liquidität und Finanzplanung zu erhalten.

Einnahmen-Überschuss-Rechnung (EÜR)

Freiberufler:innen, die nicht bilanzierungspflichtig sind und sich nicht freiwillig für Bilanzierung entscheiden, kennen das Formular namens „EÜR“. Dieses füllst du im Rahmen deiner Steuererklärung als Ersatz für eine Gewinnermittlung aus. In der Einnahmen-Überschuss-Rechnung erfasst du betriebsrelevante Einkünfte und Ausgaben. Aus der Gegenüberstellung von Einnahmen und Ausgaben ergibt sich der Gewinn bzw. Verlust, den du für die Einkommenssteuererklärung benötigst.

Im Gegensatz zur Bilanzierung spielt hier das besagte Zufluss-Abfluss-Prinzip, auch Ist-Besteuerung genannt, eine entscheidende Rolle. Während es bei der Bilanzierung darauf ankommt, wann Kosten entstanden sind, kommt es bei der EÜR darauf an, wann Geld tatsächlich überwiesen wird. Genau wie bei der Bilanzierung gilt auch bei der EÜR: Halte dich an offizielle Aufbewahrungsfristen für Steuerunterlagen und sammle alle Belege. Accountable erleichtert dir hierfür durch Digitalisierung und Erkennung von Belegen den Verwaltungsaufwand spürbar.

Bei der Gewinnermittlung ziehen Freiberufler:innen auch Ausgaben für Krankenversicherung sowie Unfall- oder Kfz-Versicherung ab. Diese führst du als Sonderausgabe bzw. Betriebsausgabe auf. Hier ist zu beachten, dass du im Falle der Krankenversicherung nur Aufwendungen von bis zu 2.800 Euro als jährliche Sonderausgabe absetzen und vom Gewinn abziehen kannst. Weitere absetzbare Versicherungen sind die Rentenversicherung und die Berufsunfähigkeitsversicherung

💡Tipp von Accountable: Hier findest du unsere praktische Checkliste mit allen Infos, die du für deine Steuererklärung benötigst!

Bilanzierung

Eine Pflicht zur Bilanzierung liegt vor, wenn du die gesetzlichen Freibeträge für Umsätze und Gewinne überschreitest. Wann für Freiberufler:innen eine Bilanzierungspflicht gilt, definiert das Handelsgesetzbuch (§ 238 und § 242 Abs. 3) und die Abgabenordnung (§ 140 und 141). Kriterien, die über eine Buchführungspflicht entscheiden, sind:

- Rechtsform (GmbH, OHG, UG, KG oder AG)

- Handelsregistereintrag

- Jährlicher Umsatz (> 600.000 Euro) und Gewinn (> 60.000 Euro)

Bilanzierung findet sich in Abgrenzung zur vereinfachten Buchführung auch häufig unter der Bezeichnung doppelte Buchführung. Der Grund ist einfach: Während bei der EÜR Einnahmen und Ausgaben gegenübergestellt werden, erfasst du bei der doppelte Buchführung gebuchte Geschäftsvorfälle in zwei Buchungssätzen – also doppelt. Erfasste Vorgänge notierst du somit auf einem Konto und einem Gegenkonto.

Auf einem Konto hältst du fest, wie die Geldbewegung erfolgte, während du auf dem Gegenkonto erfasst, wofür Einnahme oder Ausgabe diente. Hierbei verbuchst du nicht nur Einkünfte und Ausgaben, sondern auch Erträge, Aufwendungen, Kapital und Vermögen.

Die doppelte Buchführung bildet die Grundlage für den Jahresabschuss, die Bilanzierung, die Gewinn- und Verlustrechnung und die BWA (betriebswirtschaftliche Auswertung). Da es sich bei der Bilanzierung um eine komplexe Aufgaben handelt, greifen viele Selbstständige zur Expertise von Steuerberater:innen.

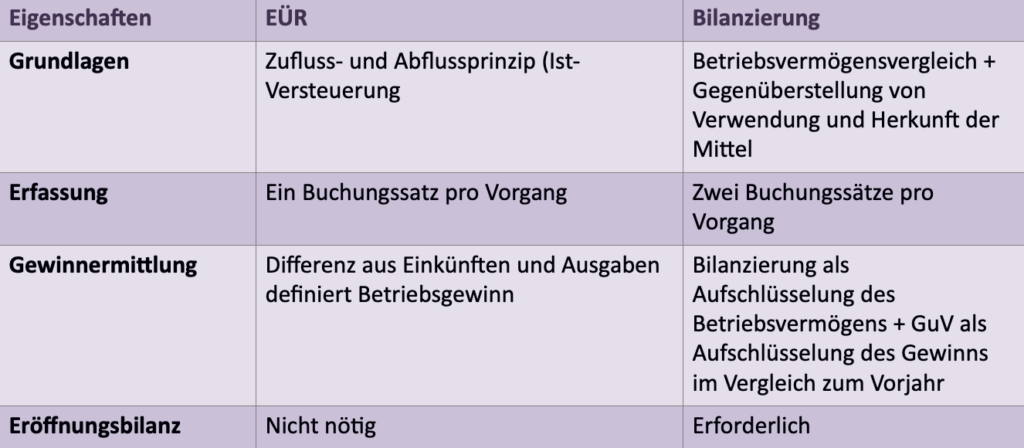

Unterschied zwischen EÜR und Bilanzierung

EÜR Eigenschaften

- Zufluss- und Abflussprinzip (Ist-Versteuerung)

- Erfassung: Ein Buchungssatz pro Vorgang

- Gewinnermittlung: Differenz aus Einkünften und Ausgaben definiert Betriebsgewinn

- Eröffnungsbilanz: Nicht nötig

Bilanzierung Eigenschaften

- Betriebsvermögensvergleich + Gegenüberstellung von Verwendung und Herkunft der Mittel

- Erfassung: Zwei Buchungssätze pro Vorgang

- Gewinnermittlung: Bilanzierung als Aufschlüsselung des Betriebsvermögens + GuV als Aufschlüsselung des Gewinns im Vergleich zum Vorjahr

- Eröffnungsbilanz: Erforderlich

Wann bietet sich eine Bilanzierung für Freiberufler an?

Wer einer freiberuflichen Tätigkeit nachgeht, tut gut daran, sich für die EÜR zu entscheiden. Das spart Zeit und Aufwand und erfordert meist keine kostenpflichtige Steuerberatung. Unter bestimmten Umständen ist jedoch auch eine doppelte Buchführung sinnvoll. Das gilt zum Beispiel, wenn du über ein Unternehmen mit hohen Vermögenswerten verfügst, bei dem es schwerfällt, den Überblick zu bewahren.

Während die EÜR nur Posten und Geschäftsvorgänge berücksichtigt, die ein- oder abgehen, umfasst die Bilanzierung auch ausstehende oder anzumahnende Zahlungseingänge und Kosten. Für eine vorausschauende Finanz- und Liquiditätsplanung bietet eine Bilanzierung daher mehr Überblick über den Gesamtzustand des Unternehmens.

Weitere Vorteile einer Bilanzierung: Du kannst kommende Investitionen bereits wie getätigt behandeln oder getätigte, nicht rentable Investitionen vorzeitig abschreiben. Auch im Falle finanzieller Risiken kannst du kommende Kosten bereits vorzeitig als Rücklage abziehen. Gewinnschmälernde, ausstehende Geldstrafen wiederum lassen sich vor ihrer Gültigkeit in die Bilanz miteinbeziehen.

Welche Vorteile bietet die EÜR?

Die Einfachheit der EÜR hinsichtlich Angaben zur Gewinnermittlung ist für Freiberufler:innen ein klarer Vorteil gegenüber der Bilanzierung. Hiervon profitieren kleine und mittelgroße Unternehmen sowie Freiberufler:innen mit einfachen Vermögenswerten. Du ermittelst am Ende eines Kalenderjahres deinen Gewinn oder Verlust, indem du Einnahmen und Ausgaben im EÜR-Formular einträgst und mit der Steuererklärung einreichst. Die vereinfachte Gewinnermittlung für Freiberufler:innen erfolgt über Elster.

Vorteile der EÜR:

- Aufwand und Kosten gering

- Keine doppelte Buchführung

- Ist-Versteuerung möglich

- Buchführung nach Zufluss-Abfluss-Prinzip

- Keine regelmäßige Inventur

- Kein Betriebsvermögensvergleich

- Keine Kontokorrent- oder Personenkonten

- Keine Aufführung von Schulden und Verbindlichkeiten

💡Accountable ist die Steuerlösung für Selbstständige. Lade dir die kostenlose App herunter oder erstelle dir direkt online einen Account. So hast du von Anfang an deine Buchhaltung, Gewinnermittlung und Steuerpflichten im Griff. Unser Team hilft dir zudem jederzeit persönlich im Chat!

Hast du gefunden, was du gesucht hast?

Das freut uns!

Bleib auf dem Laufenden! Trag’ deine E-Mail ein und wir updaten dich mit neuesten Tipps oder wenn sich die Steuergesetze ändern.

Das tut uns leid

Warum hat dir der Artikel nicht weitergeholfen?

Vielen Dank für deine Antwort 💜

Wir freuen uns über dein Feedback und werden unsere Artikel verbessern.