Umsatzsteuererklärung: Was ist das Vorauszahlungssoll?

Lesezeit 3 Minuten

Musst du dieses Jahr deine erste Umsatzsteuererklärung ausfüllen (UstE) und weißt einfach nicht, was das sogenannte Vorauszahlungssoll ist? Kein Grund zur Panik! In diesem Artikel erfährst du, was das Vorauszahlungssoll genau bedeutet, ob es für dich als Freiberufler:in überhaupt relevant ist und wie du es ganz einfach berechnen kannst.

Was ist das Vorauszahlungssoll?

Das Vorauszahlungssoll dient als Grundlage für die Berechnung der Umsatzsteuerabschlusszahlung (bzw. Erstattung) und ist daher von jedem umsatzsteuerpflichtigen Unternehmer:in in der Steuererklärung anzugeben. Genauer gesagt handelt es sich um die Summe aller für ein Jahr an das Finanzamt gemeldeten Umsatzsteuervoranmeldungen. Dabei spielt es keine Rolle, ob die Vorauszahlungen bereits an das Finanzamt getätigt wurden oder noch ausstehen.

Bei einer Vorauszahlung auf deine Umsatzsteuer wird auf das Vorauszahlungssoll die Sondervorauszahlung für eine Dauerfristverlängerung hinzugerechnet. Falls die Umsatzsteuer für den Besteuerungszeitraum bereits durch das Finanzamt festgesetzt worden ist, wird dieser Betrag in die Steuererklärung als Vorauszahlungssoll eingetragen.

Resultiert aus der finalen Berechnung der Umsatzsteuer ein Erstattungsanspruch zu deinen Gunsten, kannst du dir diesen entweder auszahlen oder auf Wunsch auch mit Steuerschulden verrechnen lassen. Der Erstattungsanspruch wird ohne besonderen Antrag ausgezahlt. Ergibt sich aus der Umsatzsteuererklärung hingegen eine Abschlusszahlung, so ist diese einen Monat nach Eingang der Steuererklärung beim Finanzamt zu zahlen. Die Rechtsgrundlagen dafür sind das Umsatzsteuergesetz und die Abgabenordnung.

Müssen Kleinunternehmer auch eine Umsatzsteuererklärung abgeben?

Von Kleinunternehmern wird gem. § 19 UStG keine Umsatzsteuer erhoben, sofern die folgenden Bedingungen erfüllt sind.

(1) Die für Umsätze im Sinne des § 1 Abs. 1 Nr. 1 geschuldete Umsatzsteuer wird von Unternehmern, die im Inland oder in den in § 1 Abs. 3 bezeichneten Gebieten ansässig sind, nicht erhoben, wenn der in Satz 2 bezeichnete Umsatz zuzüglich der darauf entfallenden Steuer im vorangegangenen Kalenderjahr 22.000 Euro nicht überstiegen hat und im laufenden Kalenderjahr 50.000 Euro voraussichtlich nicht übersteigen wird.

Dennoch sind Kleinunternehmer verpflichtet, einmal im Jahr eine Umsatzsteuererklärung abzugeben. Darin musst du die obigen Grenzen eintragen und dem Finanzamt nachweisen, dass du die Grenzen zur Umsatzsteuerbefreiung eingehalten hast.

Beispiel:

Du trägst in der Umsatzsteuererklärung 2020 den Umsatz aus 2019 ein (der sollte weniger als 22.000 Euro betragen) sowie den Umsatz aus 2020, der in diesem Fall nicht mehr als 50.000 Euro betragen sollte. Nur so kannst du beim Finanzamt von der Umsatzsteuerbefreiung der Kleinunternehmerregelung profitieren.

💡 Tipp von Accountable: Über unsere App kannst du ganz einfach deine Einnahmen verfolgen und bist so stets darüber informiert, wie viel Umsatz du gemacht hast. So hast du keine bösen Erwachen beim Überschreiten von Freibeträgen mehr!

Müssen Freiberufler eine Umsatzsteuererklärung abgeben?

Bei Freiberuflern hängt die Umsatzsteuerpflicht von der Art der Tätigkeit ab. Es gibt mehrere freiberufliche Tätigkeiten, die von der Umsatzsteuerpflicht befreit sind. Dazu zählen unter anderem:

- Ärzte

- Rechtsanwälte

- Ingenieure

- Heilpraktiker

- Journalisten

- Steuerberater

- Übersetzer

- uvm.

Diese Freiberufler:innen können sich auf Antrag von der Abgabe zur Umsatzsteuererklärung befreien lassen. Dazu solltest du mit deinem Steuerberater sprechen, der kann diesen Antrag schriftlich formulieren und beim Finanzamt einreichen.

Freiberufler, die nicht in eine der genannten Kategorien fallen, müssen aber mit der jährlichen Einkommensteuererklärung auch eine Umsatzsteuererklärung einreichen.

Den Vorauszahlungssoll berechnen

Die Sondervorauszahlung ist eine Zahlung, die ein Unternehmer an das Finanzamt zu leisten hat, wenn er im laufenden Kalenderjahr seine monatlich abzugebende Umsatzsteuererklärung einen Monat später als zur eigentlichen Frist abgeben möchte. Die Berechnung der Vorauszahlung musst du als Unternehmer dann selbst durchführen.

Die Sondervorauszahlung berechnet sich anhand der gesammelten Umsatzsteuervoranmeldungen des Vorjahres. Sie beträgt 1/11 dieser Summe.

Sofern im Vorjahr bereits eine Sondervorauszahlung geleistet wurde, ist diese aus der Summe der Umsatzsteuervorauszahlungen des Vorjahres herauszurechnen.

Ein Beispiel der Berechnung:

- Sondervorauszahlung Vorjahr: 4.000 Euro

- Zusammengerechnete Umsatzsteuervorauszahlungen im Vorjahr: 18.000 Euro

- In der Umsatzsteuervoranmeldung für Dezember des vergangenen Jahres hat der Unternehmer eine Sondervorauszahlung in Höhe von 4.000 Euro anrechnen lassen.

- Die tatsächlich abgeführte Steuer beträgt also 18.000 Euro + 4.000 Euro = 22.000 Euro.

- Somit beträgt die Sondervorauszahlung für dieses Jahr: 22.000 Euro x 1/11 = 2.000 Euro

Vorauszahlungssoll Beispiel: Anleitung zum Eintragen

Zum Eintragen des Vorauszahlungssolls kannst du dich einfach online mit deinem Personalausweis bei ELSTER anmelden.

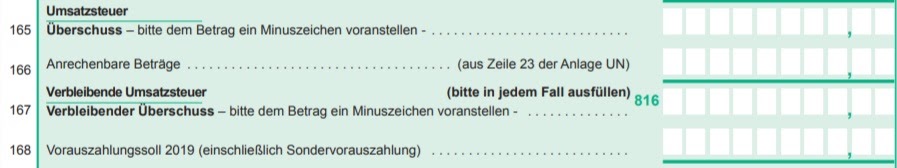

Das Vorauszahlungssoll ist in der Umsatzsteuererklärung auf Seite 6, Zeile 168 einzutragen.

Quelle: Bundesfinanzministerium – Muster der Umsatzsteuererklärung

Fazit

Hinter dem Begriff des Vorauszahlungssolls scheint erstmal viel zu stecken. Tatsächlich ist die Praxis längst nicht so kompliziert, wie man im ersten Moment vermuten könnte. Es handelt sich beim Vorauszahlungssoll nämlich um nichts anderes als die Summe der angemeldeten Umsatzsteuervorauszahlungen einschließlich der Sondervorauszahlung.

Ob die Vorauszahlungen bereits getätigt sind oder ob das Finanzamt einen Überschuss bereits erstattet hat, ist für das Vorauszahlungssoll nicht von Bedeutung.

Angenommen, dass bereits eine Festsetzung der Umsatzsteuer für den Zeitraum der Besteuerung vorliegt, so musst du lediglich die bisher festgesetzte Umsatzsteuer als Vorauszahlungssoll eintragen.

Hast du gefunden, was du gesucht hast?

Das freut uns!

Bleib auf dem Laufenden! Trag’ deine E-Mail ein und wir updaten dich mit neuesten Tipps oder wenn sich die Steuergesetze ändern.

Das tut uns leid

Warum hat dir der Artikel nicht weitergeholfen?

Vielen Dank für deine Antwort 💜

Wir freuen uns über dein Feedback und werden unsere Artikel verbessern.