Fragebogen zur steuerlichen Erfassung – das ist neu

Lesezeit 3 Minuten

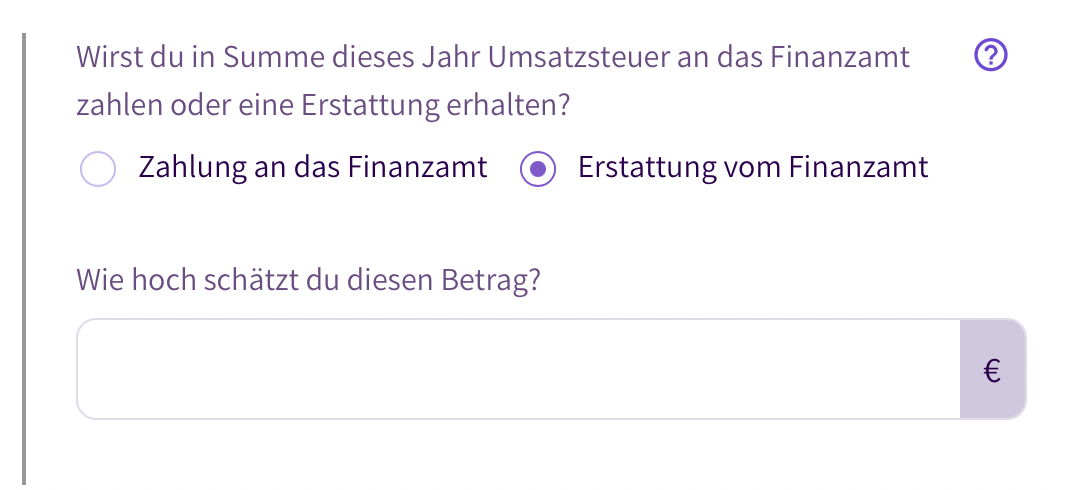

“Wirst du dieses Jahr Umsatzsteuer an das Finanzamt zahlen oder eine Erstattung erhalten?” Diese Frage im ‘Fragebogen’ muss neuerdings ausgefüllt werden. Doch wenn man sich gerade erst selbstständig macht, fällt die Antwort zunächst schwer.

Darum erklären wir dir hier ganz genau, was zu tun ist, sodass du deine Selbstständigkeit korrekt anmelden kannst!

Selbstständig machen mit dem Fragebogen zur steuerlichen Erfassung – diese Angaben sind Pflicht

Um dich selbstständig zu machen und deine Steuernummer zu beantragen, musst du den “Fragebogen zur steuerlichen Erfassung” online ausfüllen und ans Finanzamt senden. Die meisten Angaben, die gefragt werden, sind schnell gemacht. Doch es gibt seit diesem Jahr eine neue Pflichtangabe, die ein wenig komplizierter scheint.

Es geht um die Frage wie hoch deine Umsatzsteuerzahllast sein wird. Was genau damit gemeint ist erfährst du jetzt.

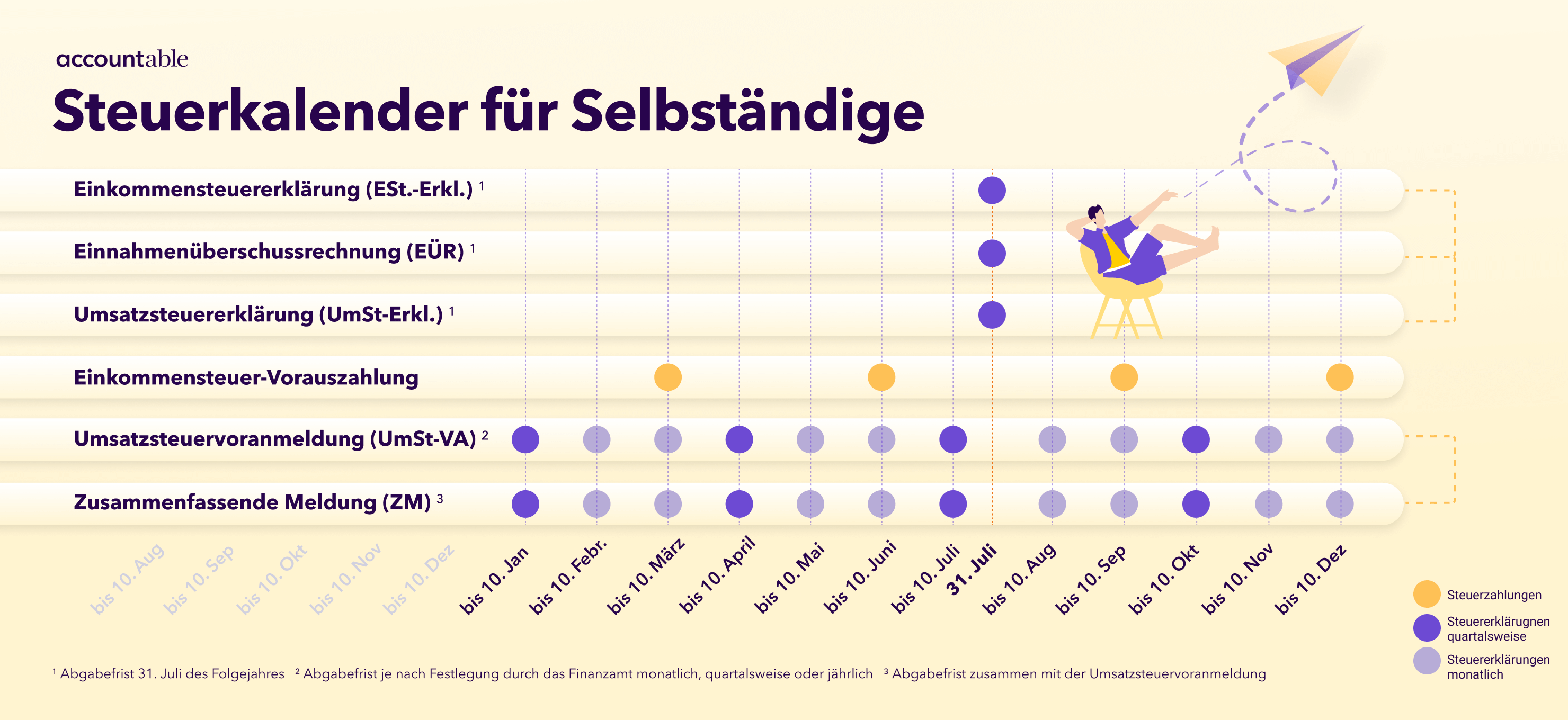

Bisherige Frist der Umsatzsteuer-Voranmeldung

Wann du die Umsatzsteuer-Voranmeldung einreichst, kannst du nicht selbst entscheiden. Es gibt bestimmte Voraussetzungen vom Finanzamt, die den Zeitraum festlegen. Bisher galt, im ersten und zweiten Jahr deiner Selbstständigkeit muss die USt.-Voranmeldung immer monatlich eingereicht werden.

➡️ Hier erklären wir dir den Brief, den du dazu vom Finanzamt bekommst.

Doch um Personen, die sich gerade mit ihrer Tätigkeit selbstständig machen und auch so schon genug administrative Dinge um die Ohren haben, das erste Jahr in Sachen Bürokratie zu erleichtern, gibt es jetzt eine Änderung.

Das ist neu: Geänderte Frist der Umsatzsteuer-Voranmeldung

Die generelle Pflicht zur monatlichen Abgabe entfällt. Stattdessen kann es auch sein, dass du die USt.-Voranmeldung nur quartalsweise einreichen musst. Der Voranmeldungszeitraums hängt nun von der Höhe deiner Umsatzsteuer ab, die du zahlen wirst:

- Wird die Umsatzsteuer im ersten Jahr weniger als 7.500€ betragen, kannst du deine USt.-Voranmeldungen grundsätzlich vierteljährlich einreichen.

- Beträgt die Umsatzsteuer mehr als 7.500€ musst du die USt.-Voranmeldungen monatlich einreichen.

- Wirst du im ersten Jahr mehr als 7.500€ an Umsatzsteuer vom Finanzamt erstattet bekommen? Auch dann kannst du eine monatliche Umsatzsteuer-Voranmeldungen abgeben.

💡 So sieht der Abschnitt im Fragebogen zur steuerlichen Erfassung von Accountable aus.

Umsatzsteuerzahllast – Wie berechnet man die voraussichtliche Umsatzteuer?

Jetzt weißt du also, welche Änderung es gibt und ab welchem Betrag sie relevant wird. Doch du fragst dich bestimmt, woher du wissen sollst, wie hoch deine Umsatzsteuer-Zahllast im ersten Jahr deiner Selbstständigkeit sein wird.

Keine Sorge, zunächst muss die Angabe nur eine ungefähre Schätzung sein. Denn natürlich kannst du die Summe nicht genau vorhersehen.

Einnahmen und Ausgaben schätzen

Am besten überschlägst du, wie hoch dein Gewinn im ersten Jahr ungefähr sein wird. Hast du z.B. bereits einen treuen Kundenstamm und Aufträge für die nächsten Monate gesichert, gleichzeitig aber wenig Ausgaben? Dann sind deine Einnahmen wohl höher als deine Ausgaben und du wirst Umsatzsteuer an das Finanzamt abführen.

Oder weißt du schon, dass du dich im ersten Jahr zuerst auf teure Anschaffungen und den Aufbau deines Arbeitsplatzes fokussieren wirst? In diesem Fall wirst du wahrscheinlich mehr Ausgaben als Einnahmen haben und eine Erstattung vom Finanzamt erhalten.

➡️Wie du am besten deinen Gewinn schätzt, erfährst du hier.

Formel zur Berechnung der Umsatzsteuer

Um möglichst genau die Summe zu berechnen, die du entweder zahlen musst oder erstattet bekommst, kannst du diese Formel nutzen:

Höhe der Umsatzsteuer-Zahlung im Jahr = (Umsätze x Umsatzsteuer-Satz) – (gezahlte Umsatzsteuer für betriebliche Ausgaben)

Beispiel

Eine Grafikdesignerin schätzt, dass sie im ersten Jahr 36.000€ verdienen wird. Auf ihren Rechnungen gibt sie zusätzlich die 19% Umsatzsteuer an. Für ihre Arbeit kauft sie zu Beginn einen neuen Computer, einen zweiten Bildschirm, sowie ein professionelles Grafikprogramm. So müsste sie dann den Betrag berechnen:

(Umsätze: 36.000€ x 0,19) – (gezahlte Umsatzsteuer für betriebliche Ausgaben: ca. 426€) = 6.414€

Die Grafikdesignerin geht also davon aus, dass sie 6.414€ Umsatzsteuer an das Finanzamt abführen muss und trägt diesen Betrag in das Feld im Fragebogen ein.

Verpasse von Anfang an keine Frist mit unserem Steuerkalender

💡Accountable ist das Steuerprogramm für Selbstständige. Du hast damit auch ohne Vorkenntnisse deine Buchhaltung und alle Steuererklärungen immer im Griff – per App und Laptop. Jetzt testen!

Hast du gefunden, was du gesucht hast?

Das freut uns!

Bleib auf dem Laufenden! Trag’ deine E-Mail ein und wir updaten dich mit neuesten Tipps oder wenn sich die Steuergesetze ändern.

Das tut uns leid

Warum hat dir der Artikel nicht weitergeholfen?

Vielen Dank für deine Antwort 💜

Wir freuen uns über dein Feedback und werden unsere Artikel verbessern.