So geht die Abschreibung für Selbstständige

Lesezeit 4 Minuten

Ob Laptop, Schreibtisch oder Firmenwagen, all das kann man von der Steuer absetzen. Wie das funktioniert, erfährst du hier.

Was sind Abschreibungen?

Wenn du für dein Unternehmen Wertgegenstände einkaufst, können diese deinen Gewinn vermindern und dadurch deine Einkommensteuer senken. Manche dieser Gegenstände können als Betriebsausgabe verbucht werden und vermindern so direkt deinen Gewinn. Manche müssen aber über einen bestimmten Zeitraum abgeschrieben werden. Das bedeutet, dass der Gegenstand jährlich an Wert verliert, bis er nahezu wertlos ist. Damit kann die Abschreibung als eine zeitversetzte Betriebsausgabe gesehen werden. Abschreibungen werden auch als Absetzungen für Abnutzung (AfA) genannt.

Was sind geringwertige Wirtschaftsgüter?

Alle Gegenstände, die selbstständig nutzbar, beweglich und abnutzbar sind, nennt man geringwertige Wirtschaftsgüter (GWG). Ein Monitor für deinen Computer z.B. gehört nicht dazu, da du ihn ohne deinen Computer nicht eigenständig nutzen kannst. Der Monitor würde also zum Computer dazugezählt werden. Ein Laptop aber ist komplett eigenständig nutzbar und somit ein geringwertiges Wirtschaftsgut.

Was kann ich sofort absetzen?

Nicht alle Wertgegenstände müssen jährlich abgeschrieben werden. Geringwertige Wirtschaftsgüter unter 250 Euro können als Sofortaufwand, also als Betriebsausgabe, verbucht werden (Stand 2021). Die Umsatzsteuer zählt dabei nicht zu den Anschaffungskosten. Zu diesen Gegenständen gehören z.B. Stifte, Papier und günstige Kopfhörer.

Beispiel: Du kaufst einen kleinen Tisch für 260 Euro inklusive Umsatzsteuer. Ohne Umsatzsteuer sind das etwa 218 Euro Anschaffungskosten. Du kannst den Tisch damit sofort absetzen. Damit verringert sich dein Gewinn sofort um 218 Euro.

Wie schreibe ich jährlich ab?

Geringwertige Wirtschaftsgüter mit Anschaffungskosten in Höhe von 250 bis 800 Euro kann man am Ende des Jahres, in dem du sie gekauft hast, abschreiben. Zu diesen Gegenständen können z.B. Möbel, Laptops und Telefone gehören.

Beispiel: Du kaufst einen Stuhl, der ohne Umsatzsteuer 700 Euro kostet und hast Einnahmen in Höhe von 1000 Euro. Am Ende des Jahres beträgt dein Gewinn 300 Euro.

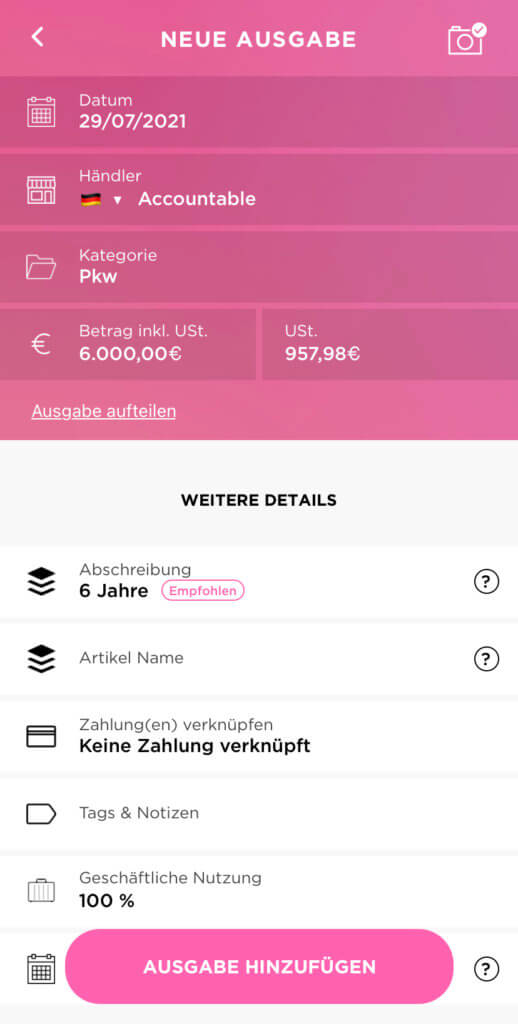

Alle Gegenstände, die über 800 Euro kosten, müssen über einen bestimmten Zeitraum abgeschrieben werden. Sie dürfen nicht sofort als Betriebsausgabe verbucht werden, sondern dürfen nur anteilig pro Jahr den Gewinn vermindern. Der Zeitraum der Abschreibung wird auch Nutzungsdauer genannt. Anhand der offiziellen Abschreibungstabelle des Bundesfinanzministeriums kannst du die Nutzungsdauer für alle verschiedenen Arten von Gegenständen nachlesen. So werden Büromöbel über 13 Jahre, neue Autos über 6 Jahre und Laptops seit 2021 über 1 Jahr abgeschrieben.

Beispiel: Du kaufst ein Auto für 6000 Euro netto. Dieses musst du laut der Tabelle über 6 Jahre abschreiben. Pro Jahr kannst du also 1000 Euro von den Anschaffungskosten abschreiben. Dein Gewinn vermindert sich somit jedes Jahr um 1000 Euro für insgesamt 6 Jahre.

Alternativ kann man auch alle geringwertigen Wirtschaftsgüter im Wert von 250 bis 1000 Euro über einen sogenannten Sammelposten abschreiben (auch Poolabschreibung genannt). Das heißt, dass alle Gegenstände in dieser Preisklasse zusammen abgeschrieben werden. Die Nutzungsdauer beträgt bei diesem Sammelposten immer 5 Jahre, egal wie lange die Nutzungsdauer der einzelnen Gegenstände ist. Das kann auch dazu führen, dass Gegenstände länger als ihre eigentliche Nutzungsdauer abgeschrieben werden. Daher eignet sich diese Methode vor allem für Selbstständige, die z.B. viele Möbel im Wert knapp unter 1000 Euro anschaffen und sie sonst über 13 Jahre abschreiben müssten.

Beispiel 1: Du kaufst dir 10 Schreibtische, die alle je 900 Euro kosten. Anstatt sie über 13 Jahre abzuschreiben, kannst du sie alle zusammen über den Sammelposten in 5 Jahren abschreiben. Das wären 1800 Euro im Jahr, die du abschreiben kannst. Ohne Sammelposten wären es nur etwa 692 Euro im Jahr für 13 Jahre.

Beispiel 2: Du kaufst dir einen Schreibtisch für 900 Euro und zwei Laptops für 300 Euro. Mit der Sammelpostenmethode kannst du 300 Euro im Jahr über 5 Jahre abschreiben. Ohne diese Methode wären es aber ca 670 Euro, die du im ersten Jahr abschreiben kannst, da der Laptop nur 1 Jahr Nutzungsdauer hätte (Stand 2021). Für dich lohnt sich der Sammelposten eher nicht.

Tipp von Accountable💡: Unsere Accountable App zeigt dir immer an, welche Nutzungsdauer empfohlen ist, wenn du eine Ausgabe erstellst.

Was sind lineare und degressive Abschreibung?

Normalerweise werden die Gegenstände linear abgeschrieben. Das bedeutet, dass die Abschreibungen jedes Jahr der Nutzungsdauer gleich hoch sind. Bei dem Beispiel mit dem Auto sind es also Abschreibungen von gleichmäßig 1000 Euro pro Jahr. Das ist ein Prozentsatz von 16,67% (1 durch 6), der jährlich von den Anschaffungskosten abgeschrieben werden darf. Dieser Prozentsatz heißt linearer AfA-Satz.

Bei der degressiven Abschreibung sind die Abschreibungsbeträge pro Jahr nicht gleichmäßig. Es wird im ersten Jahr das 2,5-fache vom linearen AfA-Satz aber maximal 25% der Anschaffungskosten abgeschrieben. Das führt dazu, dass die degressive Abschreibung, vor allem für die ersten Jahre der Nutzung, den Gewinn stärker vermindern kann als mit der linearen Abschreibung. Du zahlst somit weniger Steuern in den ersten Jahren der Anschaffung. In den Folgejahren der Anschaffung wird die degressive Abschreibung aber immer kleiner. Du sparst also keine Steuern, sondern verlagerst mit der degressiven Abschreibung nur die Zahlung deiner Steuern.

Beispiel: Du kaufst ein Auto für 6000 Euro netto. Dieses muss über 6 Jahre abgeschrieben werden. Im ersten Jahr ist der degressive AfA-Satz bei 25%, da 2,5 mal 16,67% über 25% liegen. In dem ersten Jahr hast du somit eine Abschreibung von 1500 Euro anstatt der 1000 Euro mit der linearen Abschreibung.

Die degressive Abschreibung ist ein Wahlrecht. Das bedeutet, dass sie anstelle der linearen Abschreibung gewählt werden kann. Die Bundesregierung hat wegen der Covid19 Pandemie diese Möglichkeit der degressiven Abschreibung wieder eingeführt. Gegenstände, die zwischen dem 1.1.2020 und 31.12.2021 angeschafften werden, können wahlweise degressiv abgeschrieben werden. Wenn dein Unternehmen von der Pandemie stark betroffen ist, kann die degressive Abschreibung eine Erleichterung sein. Du zahlst weniger Steuern in diesem Jahr und hast so mehr Geld dein Business wieder zum Laufen zu bringen.

Tipp von Accountable💡: Deine Abschreibungen kannst du ganz einfach in der App verwalten. Lade dir die App gerne kostenlos runter.

Hast du gefunden, was du gesucht hast?

Das freut uns!

Bleib auf dem Laufenden! Trag’ deine E-Mail ein und wir updaten dich mit neuesten Tipps oder wenn sich die Steuergesetze ändern.

Das tut uns leid

Warum hat dir der Artikel nicht weitergeholfen?

Vielen Dank für deine Antwort 💜

Wir freuen uns über dein Feedback und werden unsere Artikel verbessern.